Реально ли заработать на ПИФах: обзор самых известных фондов - БРИДЖ

Есть много инструментов инвестирования, и среди них — инструменты с неоднозначной репутацией. Один из них — ПИФы. Давайте разберемся, что это такое, можно ли на них заработать и как это сделать.

Автор: Дарья Сопина

Что такое ПИФы

ПИФы —это паевые инвестиционные фонды. Инвесторы вкладывают туда деньги, чтобы заработать: покупают паи. А управляющая компания фонда распоряжается деньгами: вкладывает их в недвижимость, в акции или что-то еще. Таким образом каждый инвестор получает «частичку» всего имущества, которым владеет фонд. А стоимость одного пая варьируется в зависимости от того, сколько стоит имущество ПИФа.

Например, вы купили пай за 1 000 ₽ и вложились тем самым в ПИФ, общая сумма инвестиций в который составила 100 млн ₽. УК (управляющая компания) вложила все средства в акции. Через месяц стоимость портфеля выросла на 1%. Имущество ПИФа стало стоить 101 млн ₽, а один пай — 1 010 ₽.

Услуги управляющих компаний обычно платные. Стоимость указана в ПДУ (правилах доверительного управления) и выражена в процентах от среднегодовой стоимости чистых активов. Например, если пай стоит 1 000 ₽, а УК берет себе 2%, то в год вы заплатите за ее услуги 20 ₽ с одного пая.

При инвестировании в ПИФы будут и другие расходы. Например, комиссии агентов при приобретении паев и комиссии при их погашении, вознаграждение компаниям, помогающим обслуживать ваши паи и дополнительные расходы. Проценты разные у каждого фонда, посмотреть их можно в описаниях условий инвестирования.

Есть разные формы ПИФов. Самая распространенная форма — когда вы покупаете у фонда пай за деньги, а УК вкладывает средства в акции или другие активы, торгующиеся на биржах.

Но бывают и другие форматы инвестиций, например:

- БПИФы, или биржевые инвестиционные фонды. Их «частички» — не паи, а акции, которые свободно можно купить на бирже, не обращаясь напрямую к УК.

- Фонды, которые принимают не деньги, а ценное имущество — недвижимость или драгоценные металлы.

- Фонды, управляющие компании в которых вкладывают деньги в стартапы, займы под залог или в недвижимость.

Если вы впервые столкнулись с этим инструментом, начинать лучше с самой простой и понятной формы: с ПИФа, вкладывающего деньги в биржевые инструменты, паи которого можно купить за деньги.

Как можно зарабатывать на ПИФах

То, что вы вложили в ПИФ, становится его имуществом. Забрать это просто так нельзя.

Чтобы получить деньги, можно:

- Погасить пай. В этом случае управляющая компания вернет вам его текущую стоимость. Она зависит от стоимости активов ПИФа, а посмотреть ее можно на сайте фонда.

- Продать пай по рыночной стоимости. Паи покупают инвесторы. Делать так можно только с паями, выпущенными в свободный оборот: в закрытом ПИФе для квалифицированных инвесторов сделка не получится.

В обычных ПИФах инвесторы чаще всего погашают паи: сегодня это можно делать онлайн, даже не посещая офиса управляющей компании. В БПИФах паи часто продают другим инвесторам.

Чтобы заработать на ПИФе, а не просто сохранить деньги, стоимость активов фонда (а значит, и паев) должна постоянно расти. И в год она должна расти больше, чем ваши затраты на обслуживание ПИФа, как минимум в полтора-два раза.

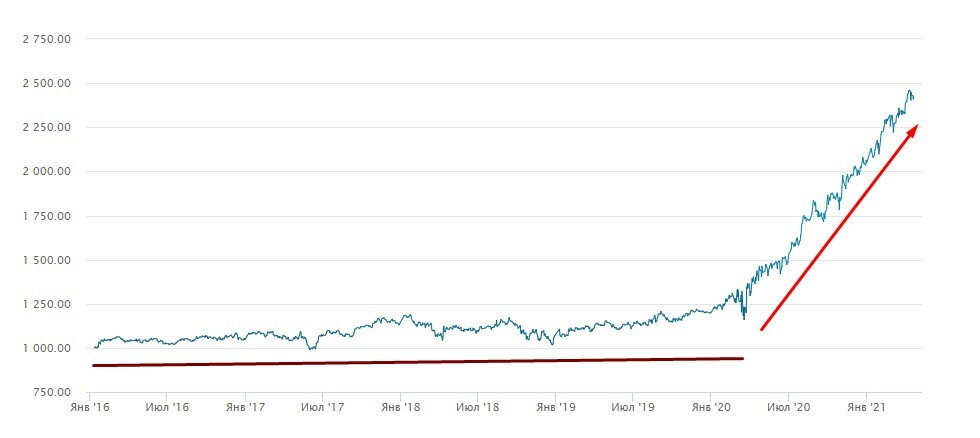

Например, в этом случае инвесторы четыре года ничего не зарабатывали, зато за последний год получили более 70% прибыли. Те, кто погасил паи раньше, остались без дохода

Нужно ли платить налоги, если инвестируешь в ПИФыЕсть два налога: на доход и на прибыль от погашения или продажи пая. Первый налог на прибыль от владения паем платит за вас управляющая компания. Она сама перечисляет государству НДФЛ.

Второй налог на прибыль от продажи или погашения платите вы. Его размер — 13%. Проценты считают только с суммы чистой прибыли. Например, если вы покупали паи за 200 000 ₽, а при погашении получили 250 000 ₽, то 13% заберут с суммы в 50 000 ₽ — вы заплатите только 6 500 ₽. Чтобы оплатить налог, нужно заполнить декларацию 3-НДФЛ и подать ее в ФНС.

Если владели паями больше трех лет, то можете не платить налог при их погашении или продаже.

ПОЛУЧИТЬ КВАРТАЛЬНЫЙ ОТЧЕТ ФОНДА

Плюсы и минусы ПИФов

Плюсы

- Теоретически доходность ПИФов ничем не ограничена, и вы можете получить 30–40% годовых. Все будет зависеть от того, насколько удачно управляющая компания вложила деньги.

- Активами управляют за вас. Вам не придется разбираться в терминах, оценивать компании, управлять портфелем, как при самостоятельном инвестировании. Можно купить пай и изредка проверять его стоимость.

- Паи легко купить. Сейчас сделать это можно онлайн, не выходя из дома — достаточно будет заполнить заявление, подписать его и отправить сканы управляющей компании.

- ПИФы отчитываются о действиях УК каждый месяц. В любой момент вы можете увидеть, во что именно вложены деньги инвесторов, и погасить пай, если вам что-то не понравится.

- Механизмы защиты инвесторов. Управляющей компании невыгодно банкротить инвесторов, потому что она получает процент от стоимости активов. А любые сомнительные сделки прерывает контролирующий орган: специализированный депозитарий.

Минусы

- Доходность ПИФов не гарантирована. То, что стоимость паев росла на 20% за прошлый год, не говорит о таком же росте в будущем. Бывают ПИФы, стоимость активов которых снижается на 30–50%, и тогда инвесторы теряют часть капитала.

- Комиссии управляющих компаний постоянно растут. И если прибыль ПИФа небольшая, вы можете ничего не зарабатывать, а просто сохранять капитал.

Как выбирать ПИФы и какие вообще есть на рынкеНа рынке много паевых инвестиционных фондов. Давайте рассмотрим некоторые из них:

«Газпромбанк — Нефть» от одноименного банка. Фонд вкладывает средства в другие ПИФы, которые в свою очередь скупают акции нефтедобывающих компаний. Комиссия управляющей компании — до 2,5% от среднегодовой стоимости активов.

Минимальные вложения в ПИФ — 1 000 ₽. Стоимость пая сильно колеблется: за три года она упала на 12,34%, а за год выросла на 75,05%. Заработать можно, если вложить средства, когда пай стоит минимум, а погасить — когда стоит максимум.

Так, например, менялась стоимость пая с начала 2021 года

«Добрыня Никитич» от «Сбербанка». Занимается инвестициями в акции самых разных российских компаний. Комиссия за управление составляет 3,2% в год, и она включена в стоимость пая.

Так выглядит инвестиционный портфель фонда

Минимальный порог входа — 1 000 ₽. На длительном сроке стоимость пая все время растет — за год она выросла на 45,28%, за три года — на 63,86%. Бывают резкие снижения цены, как в начале 2020 года из-за пандемии коронавируса, но в целом фонд приносит прибыль.

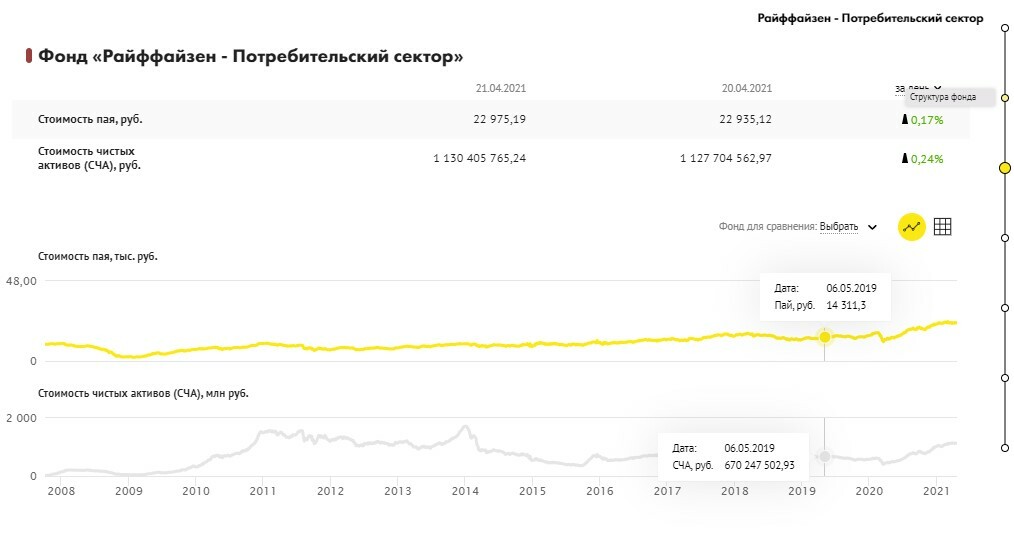

«Райффайзен — Потребительский сектор» тоже от одноименного банка. Управляющая компания вкладывает средства в акции российских компаний в разных секторах. Комиссия за управление составляет до 3,9% от стоимости паев.

Размер первоначальных инвестиций — от 1 000 ₽. С момента формирования фонда стоимость его пая выросла на 129,75%. В целом она постоянно и стабильно растет — так, прибыль за полгода составила 20,55%, а за три месяца — 1,02%.

Так выглядит доходность ПИФа за все время — почти нет резких снижений цены

Чтобы получать прибыль от вложений в паевой инвестиционный фонд, нужно грамотно выбрать его. Для этого обращайте внимание на:

- Доходность за предыдущий период. Она не гарантирует такой же прибыли в будущем. Но лучше, если стоимость активов и паев фонда будет постоянно расти, а не резко колебаться то вниз, то вверх.

- Инструменты, в которые вкладывается фонд. Если он инвестирует в стартапы, риск высокий. А если покупает акции надежных компаний, то риск меньше.

- Управляющую компанию. Посмотрите все фонды, которыми она управляет, и историю управления. Если стоимость паев во всех ПИФах постоянно растет, это хороший признак. А если в прошлом фонды обанкротились, лучше не доверять УК.

Грамотный выбор ПИФа существенно снижает риски, но не избавляет от них полностью. Всегда есть вероятность того, что активы обесценятся, и стоимость паев снизится так, что вы не только не получите прибыль, но и потеряете часть капитала.

Если хотите инвестировать в менее рискованные и более понятные инструменты, обращайтесь в наш фонд «Бридж Кредит». Мы вкладываем деньги в займы под залог недвижимости: даже если заемщик не вернет средства, продадим квартиру или дом, и вы все равно получите прибыль. Доходность инвестиций составляет 11-22% годовых. Свяжитесь с нами любым удобным способом — мы расскажем подробнее о том, как это работает.