Куда вкладывать деньги: сохранить и преумножить - БРИДЖ

Рассказываем, куда инвестировать, чтобы получить доход: предлагаем 9 вариантов «от простого к сложному»

Автор: Дарья Сопина

1. Банковские вклады

Самое простое решение: вы приносите деньги в банк, а потом через определенный срок забираете их обратно с процентами. Сегодня и идти куда-то не обязательно: можно сделать все онлайн, в личном кабинете или мобильном приложении.

Банковские вклады бывают двух типов:

Без возможности досрочного снятия. Кладете крупную сумму на 5 лет и не можете получить деньги, пока не выйдет срок вклада. В экстренной ситуации снять их, конечно, можно, но тогда вы потеряете почти все проценты и ничего не заработаете.

С возможностью досрочного снятия. В этом случае снять деньги до окончания срока вклада можно. Но процентная ставка обычно намного ниже, чем по предложениям без возможности досрочного снятия.

Разбираться в чем-то не надо. Можно не изучать основы грамотного инвестирования, не диверсифицировать риски. Просто накопите и принесите деньги в банк.

Вклады — это просто, но есть проблема. Ставки по ним планомерно снижаются каждый год. И если раньше можно было сохранить деньги под 15−16% годовых, сейчас максимальная ставка — 8,5%. И то на особых условиях в малоизвестных банках.

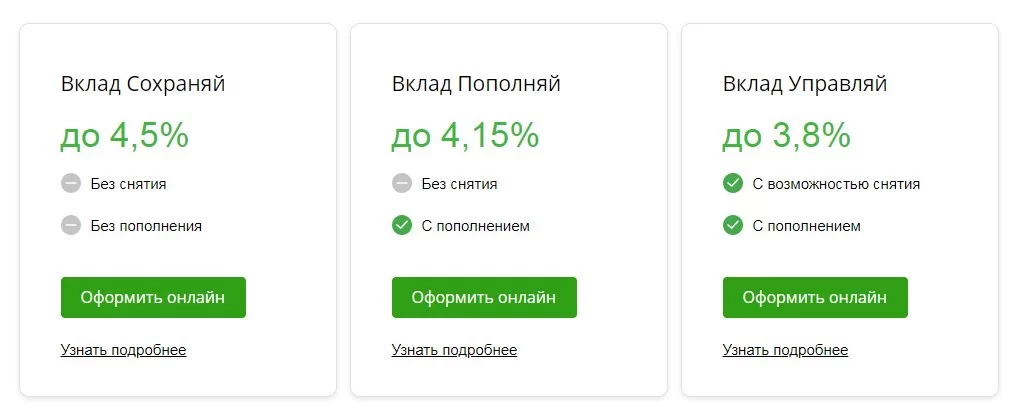

В крупных банках ставки обычно ниже 5%. Это — вклады от «Сбербанка»

Посмотрите на Banki.ru: обычно чем больший процент предлагает банк, тем большую сумму надо внести. А если есть всего 50000–100000 ₽ свободных денег, можно открыть вклад под 5–6% максимум. С учетом инфляции 3% в 2019 году выгода минимальна.

Правда, есть и плюс. Он в том, что вклады до 1,4 млн ₽ застрахованы государством. Если у банка отзовут лицензию, вы получите компенсацию.

СМОТРЕТЬ ВИДЕО-СРАВНЕНИЕ ЗАЙМОВ И ВКЛАДА

2. ОФЗ

Это — облигации федерального займа, выпущенные государством. Так работает национальная программа сбережений. Вы даете государству деньги в долг: покупаете облигацию. Весь срок облигации оно платит вам проценты (купоны), а в конце возвращает всю сумму долга.

Номинал одной облигации обычно составляет 1 000 ₽. Покупать их можно на сумму от 10 000 ₽ до 15 000 000 ₽. Срок облигаций — три года. Каждые шесть месяцев вы будете получать купон — проценты. А потом вернете всю вложенную сумму. Кстати, в случае форс-мажора облигацию можно вернуть досрочно, но в этом случае вы недополучите купоны.

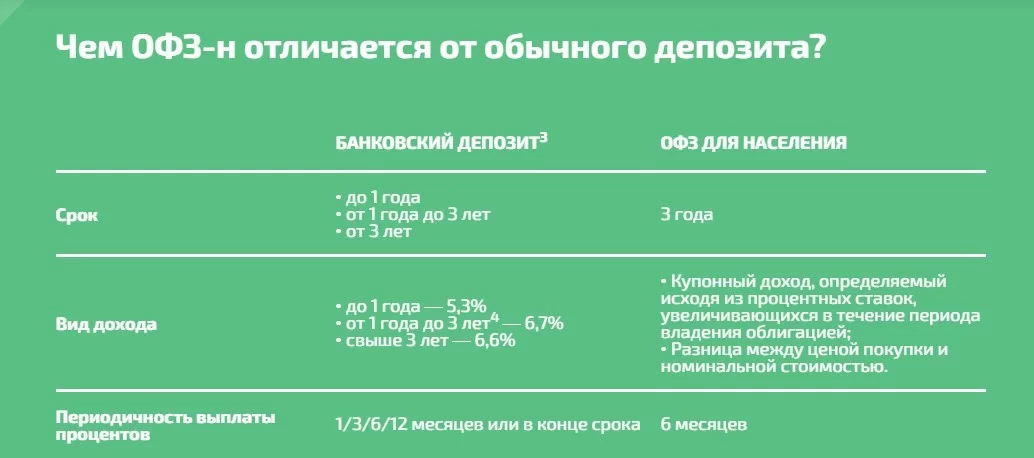

Посмотрите, как Минфин сравнивает ОФЗ и депозит (вклад)

Доходность купона — от 6,5 до 7,35% годовых. Процентная ставка повышается в течение времени владения облигацией, то есть на третий год вы получите максимальный процент.

Купить ОФЗ можно не всегда и не везде. Государство публикует их обычно раз в год — следите за тем, когда Минфин разместит новый выпуск. Покупать нужно через «Сбербанк», «ВТБ», «ПСБ» или «Почта Банк»: в офисе или приложении.

Главный плюс ОФЗ — минимальный риск. Вам не заплатят только при дефолте, как в 1998 году. А еще вы не платите налог с операций с гособлигациями и можете использовать их в качестве залога по кредиту, если у вашего банка есть соответствующая программа.

3. Облигации

Это — то же самое, что и ОФЗ, только от государственных или частных компаний. Вы точно так же даете компании деньги в долг на определенный срок и получаете чуть больше, чем отдали.

Облигации могут быть процентными или дисконтными:

- процентные — это как ОФЗ, когда компания сначала платит проценты, а потом возвращает всю сумму долга;

- дисконтные — это когда вы отдаете за облигацию меньше ее реальной стоимости, а получаете реальную.

Например, компания выпускает облигации номиналом 15 000 ₽ и продает их по 13 500 ₽. А в конце срока погашает по номинальной стоимости в 15 000 ₽ — вы получаете прибыль в 1 500 ₽ с одной облигации.

Купить облигации можно через Московскую биржу или брокеров. Но делать это наобум не стоит: надо оценить возможные риски, прежде чем совершать сделку.

Облигации — это риск. Иногда компании не выплачивают долг по ним. А еще цена самой облигации может меняться для покупки и продажи: составлять и 102%, и 86% от первоначальной стоимости. Кроме того, при операциях с облигациями вы должны будете платить налоги.

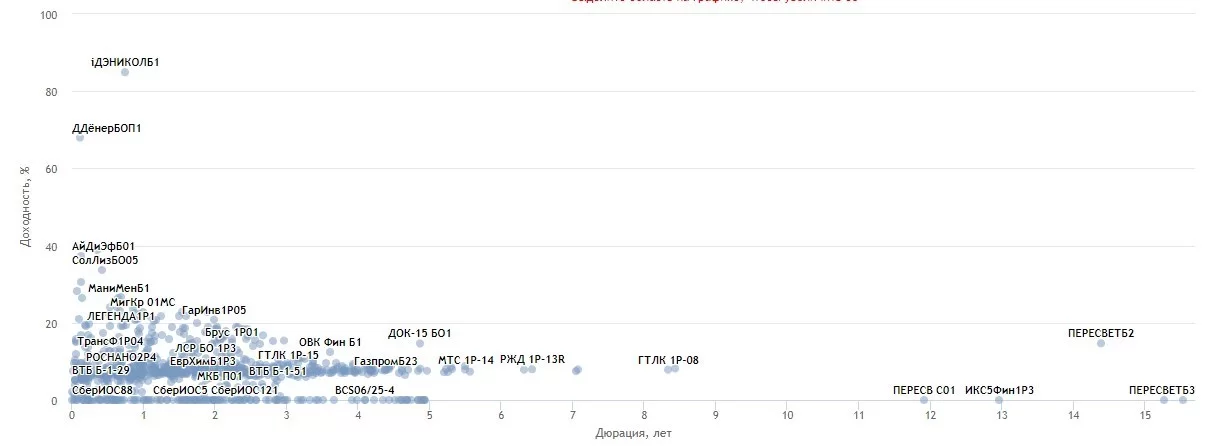

Не стоит бросаться в омут с головой и покупать облигации наугад у разных компаний. Соберите информацию о корпорации, посмотрите на ее темпы роста. Или хотя бы посмотрите котировки на Smart-lab — выбирайте компании с облигациями со средней доходностью.

Smart-lab предлагает достаточно простой график: чем выше расположена компания, тем больше доходность, чем правее, тем больше срок облигации

Доходность по облигациям зависит от условий, выставленных самой компанией. Московская биржа рекомендует покупать облигации компаний с доходностью не более 15% годовых. Если компания предлагает больше, есть риск, что она не выплатит деньги

4. Драгоценные металлы и ОМС

Инвестиции в золото, серебро или платину — это просто: покупаете сейчас по одной цене, продаете через несколько лет дороже. В отличие от национальных валют драгметаллы стабильно дорожают. Например, за последние десять лет учетная цена Центробанка за грамм золота увеличилась больше, чем в три раза, и сейчас превышает 4 000 ₽.

Посмотрите, как выросла цена на золото за шесть месяцев. Цена на серебро упала, но это временно

Практически в любом банке можно купить или слиток, или монеты. Но есть две проблемы:

- сам драгметалл надо хранить или в банке, или дома: в первом случае надо оплачивать аренду банковской ячейки, во втором — покупать сейф и рисковать;

- при краткосрочных вложениях курс может колебаться, и вы можете не только не заработать, но и потерять деньги.

Цена на драгоценные металлы растет в долгосрочной перспективе, но в течение 1–3 лет может оставаться неизменной или даже снижаться. А еще учитывайте, что в банках есть разница курсов: они покупают металл дешевле, чем продают.

Выбирайте драгметаллы для долгосрочных инвестиций, как минимум на 5–10 лет. Заранее продумайте место для хранения. И учтите, что в цену слитка или монеты уже заложены 18% НДС.

Если не хотите хранить где-то слитки или монеты, но надо инвестировать деньги на долгий срок, попробуйте ОМС. Это обезличенные металлические счета. Вы просто открываете счет и кладете на него деньги: например, за 100 грамм золота. Сам драгметалл остается в банке. А сумма на счете меняется в зависимости от текущей цены на него. Когда захотите закрыть счет, получите столько денег, за сколько продают 100 грамм. Кстати, сам счет можно закрыть в любой момент или снять с него деньги частично.

Давайте посчитаем. Вы решили открыть счет, когда грамм золота стоил 2 000 ₽. Открыли счет на 100 грамм, отдали 200 000 ₽. И решили закрыть его, когда цена на грамм была 2 700 ₽. Банк выдаст вам 270 000 ₽, чистая прибыль составит 70 000 ₽.

Работать с ОМС проще. Кроме того, вы заплатите налог не при открытии счета, а только на прибыль. Но ОМС не застрахованы государством — если у банка отзовут лицензию, вы просто потеряете деньги.

Доход от инвестиций в драгметаллы зависит от ситуации на рынке. Например, 28 марта 2015 года грамм золота стоил 2 223,38 ₽, а 28 марта 2020 года он стоил 4 051,63 ₽. Если не учитывать разницу у банков в цене покупки и продажи, получается, что цена выросла на 82%. При инвестиции в золото на эти пять лет можно было получить доход в 16,4% годовых.

5. ПИФы

Это чуть сложнее, чем вклады, но легче, чем облигации. ПИФ — это аббревиатура от «паевых инвестиционных фондов». Люди вкладывают туда деньги, а управляющая компания занимается инвестициями за определенный процент. Грубо говоря, вы просто отдаете капитал на приумножение и ничего не делаете.

Управляющая компания отвечает за активы вкладчиков перед законом. Но страховок нет, деньги могут «сгореть», а доходность колебаться. ПИФ — это риск.

ПИФы бывают разными. В какие-то можно вложить только деньги, в другие — ценное имущество, например, акции компаний. Управляющие компании одних ПИФов работают только с акциями, других — с недвижимостью, третьих — со всеми финансовыми инструментами сразу. ПИФов много: ищите тех, кто предложит вам подходящие условия.

Доходность ПИФов зависит от срока вклада, выбранной управляющей компании, инструментов. Минимальные ставки — от 4–5% годовых. На Banki.ru можно найти ПИФы с доходностью и больше 30%, но учтите: чем больше процент — тем выше риск. Лучше выбирать предложения с доходностью 10–20%.

6. Акции компаний

Инвестиции в акции — это как в золото: покупаете по одной цене, а продаете по другой. Колебания цен зависят от ситуации на рынке, поэтому никто не может гарантировать, что вы получите доход.

Инвестировать в акции лучше, если умеете анализировать. Чтобы не прогадать, надо правильно выбрать компанию.

Вообще есть две стратегии инвестиций в акции:

- покупаете на спаде, продаете на пике стоимости;

- покупаете как минимум на несколько лет и ждете, пока цена вырастет.

В первом случае нужно разбираться в финансовых рынках и уметь анализировать их, в том числе понимать, как те или иные события в разных сферах влияют на работу компаний и стоимость их акций. Во втором случае достаточно верно выбрать бренд. Обычно хороший результат показывают крупные корпорации: например, в прошлом году акции Facebook выросли на 27%, «Сбербанка» — на более, чем 40%. Есть и падения — недавний спад цен на акции «Яндекса» на 20% — но в долгосрочной перспективе крупные компании все-таки растут.

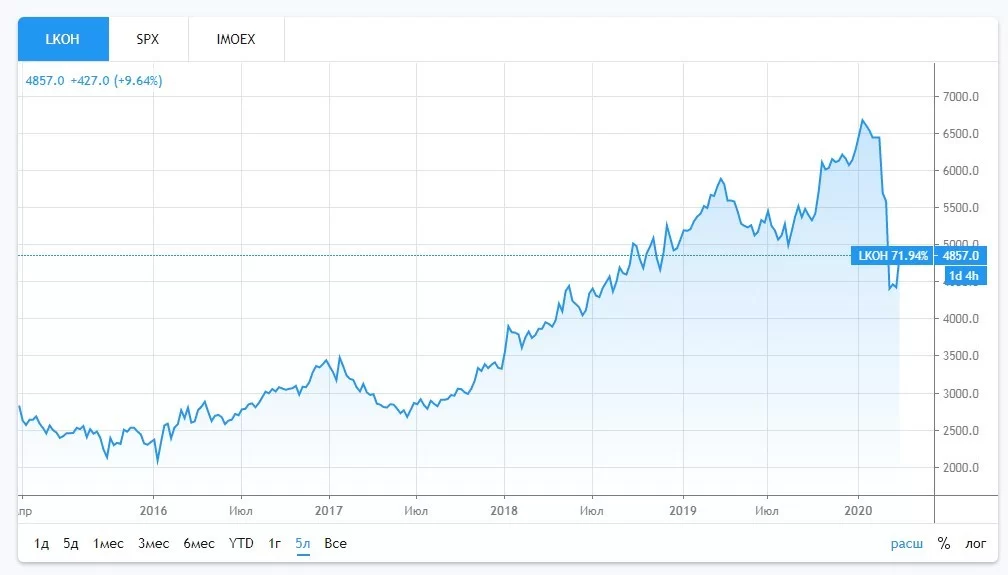

Посмотрите на график стоимости акций «Лукойла» за 5 лет: за это время цена неплохо выросла

Кроме того, покупать акции на долгий срок выгодно, потому что так вы будете получать дивиденды. Некоторые компании раз в полгода или год распределяют чистую прибыль между акционерами, но делают это после необходимых расходов в виде налогов, выплат зарплат, покупки оборудования и так далее. И иногда выплаты составляют всего несколько копеек, но могут достигать и десятков тысяч рублей. Все зависит от чистой прибыли и количества акций: чем больше купите, тем больше получите.

Дивиденды платят не все компании: уточняйте условия при покупке.

Напрямую у компаний акции купить нельзя. Сделать это можно или на Московской бирже, или у брокеров, или через ИИС (индивидуальные инвестиционные счета) в банках. Кстати, в последнее время можно инвестировать и через банковские онлайн-приложения. Налогов при покупке не будет: вы заплатите НДФЛ только при продаже акций, если получите прибыль от сделки.

Доходность акций зависит от компании. Можно и потерять 30–50% от стоимости, и получить 40–60% прибыли за несколько лет. В некоторых случаях акции приносят доход под 70% годовых: например, акции «Татнефти» выросли на 69% за 2018 год. Начинающему инвестору можно ориентироваться на 10–20% годовых, но лучше помнить, что нужно ответственно подходить к выбору акций.

7. Займы под залог

Еще один вариант инвестиций — выдавать займы под залог. Вы одалживаете человеку или компании определенную сумму, а они возвращают ее с процентами. Если нет — вы оформляете на себя имущество, оставленное в качестве залога, и все равно не теряете средства. И если вам все вернули с процентами или вы получили от продажи залога больше, чем занимали, надо будет заплатить НДФЛ.

Если целенаправленно выдавать частные ссуды, вам придется потратить много времени на то, чтобы находить заемщиков, договариваться с ними о сделке, готовить документы. Вариант проще — обратиться в специальные фонды, которые занимаются займами. Они сами найдут заемщиков, которые:

- будут платить долг равными долями вместе с процентами;

- будут сначала выплачивать проценты, а потом вернут сумму основного долга, как в облигациях.

Способы выплат и доходность зависят от того, как договоритесь с фондом или заемщиком.

Кстати, вы можете обратиться в «Бридж Кредит». Мы обеспечиваем каждый заем залогом и оформляем документы об обременении в Росреестре. Вы выдаете займ не более 50% от стоимости недвижимости, поэтому ничем не рискуете. Процентную ставку обсуждаем персонально, чаще всего она составляет 13–24% годовых.

8. Недвижимость

Это рискованные инвестиции, к тому же требующие постоянного и пристального внимания. Работают они так: покупаете жилье, а потом продаете его, когда нужны деньги.

Если просто купить квартиру и оставить ее на 10–15 лет, вы можете не получить никакого дохода. Чтобы не только сохранить, но и приумножить капитал, жилье можно сдавать: на долгий срок или посуточно.

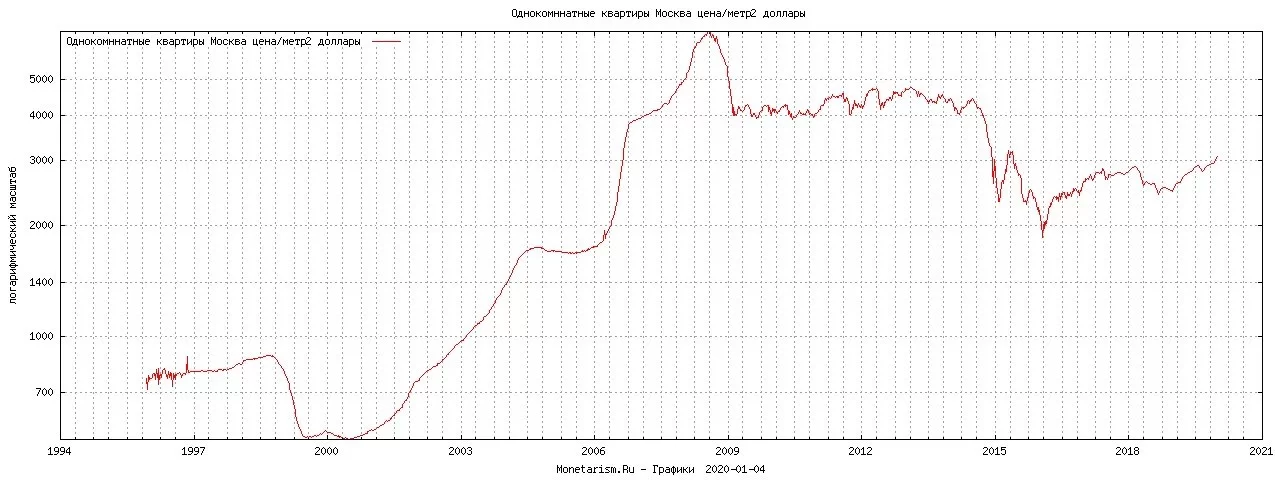

Посмотрите, как нестабильны цены на недвижимость: Monetarism опубликовал график стоимости квадратного метра однушек в Москве в долларах с 1996 года

Если сдавать жилье на долгий срок, достаточно найти адекватных съемщиков, заключить с ними договор и обсудить, кто будет заниматься ремонтом. Если посуточно, придется сделать ремонт, купить мебель и предметы быта, постоянно заниматься поиском арендаторов. А еще есть риски: веселая компания, снимающая жилье для праздника, может что-то разбить или даже устроить пожар. Можно застраховать недвижимость, но это дополнительная статья расходов

Доходность по таким инвестициям невозможно предсказать. Есть и удачные, и неудачные примеры. Владелец однокомнатной квартиры поделилась в ТЖ, что зарабатывает в среднем 50 000 ₽ на сдаче. А в материале на РБК рассказали о чистой прибыли в 1 млн ₽ в год.

Хотите сдавать жилье посуточно — приготовьтесь к тому, что это будут не ленивые инвестиции из разряда «купил-продал», а настоящий бизнес. Придется искать арендаторов и постоянно все контролировать.

9. Бизнес

Инвестиции в бизнес — один из самых высокодоходных и рискованных вариантов. Если коротко, то вы просто вкладываете деньги в чужой бизнес или открываете свой и получаете дивиденды.

Вкладывать деньги в чужой бизнес можно несколькими способами. Просто стать инвестором: вложить деньги и ждать, пока вам их вернут. Или стать соучредителем компании и принимать участие в управлении ей. Если вкладывать деньги в свой бизнес, придется посвящать ему все время.

В любом случае инвестиции в бизнес — это рискованно. Важно уметь определять, будет ли он прибыльным или сдуется в первый же год. Для этого надо разбираться в бизнесе. А еще никто не может гарантировать вам определенный уровень дохода, и рассчитать его заранее практически невозможно.

СМОТРЕТЬ ВИДЕО-СРАВНЕНИЕ БИЗНЕСА И ЗАЙМОВ ПОД ЗАЛОГ

Подведем итоги: 9 вариантов, куда вложить деньги, чтобы преумножить их

Банковские вклады. Риска вообще нет, если вкладывать до 1,4 млн ₽. Но и прибыль небольшая: в среднем до 5%, иногда — до 8,5%.

ОФЗ. Риска нет: вы даете в долг государству. Прибыль — до 7,35% годовых. Можно вложить от 10 000 ₽ до 1 500 000 ₽.

Облигации. Иногда компании не выплачивают деньги: будьте аккуратнее при выборе облигаций. Доходность инструмента зависит от компании, но лучше покупать облигации с не более, чем 15% годовых.

Драгметаллы и ОМС. Риск небольшой, если хотите вложить деньги на долгий срок, от 5–10 лет. А если не покупать металл, а открыть ОМС, не придется хранить слитки и монеты. Но будьте внимательны при выборе банка: ОМС не застрахованы государством, как обычные вклады.

ПИФы. Риски есть: управляющая компания может не справиться с капиталом. Доходность может достигать и 30%, но лучше выбирать ПИФы с 10–20% годовых.

Акции компаний. Можно зарабатывать на разнице цен в период пика и спада, но это опасно — можно не угадать тренды. Если хотите снизить риск, покупайте акции крупных компаний на несколько лет. Доходность может достигать 70% годовых, но это редкость. Чаще доход составляет 10–30%. А если выбрать акции с дивидендами, будете получать дополнительную прибыль.

Займы под залог. Риск минимален: даете в долг и продаете залог, если деньги не вернут. Доходность в «Бридж Кредит» — 13–24%.

Недвижимость. Если просто купить жилье и ждать,есть риск не только не приумножить, но и потерять деньги. Приумножить капитал можно, если сдавать квартиры, но это уже бизнес. Прибыль — от нескольких тысяч рублей в месяц до 1 млн ₽ в год с одного жилья.

Бизнес. Самое высокорисковое вложение. Никто не может предугадать с точностью 100%, что будет с компанией, в которую вы инвестировали, или «выстрелит» ли ваш бизнес.