Какие инвестиции самые выгодные: сравниваем 5 инструментов - БРИДЖ

Хочется зарабатывать на инвестициях как можно больше, но прибыль по большинству инструментов не превышает 10%. Давайте разбираться, во что вкладывать выгоднее всего, где получать 50–60% годовых и безопасно ли это. Сравним пять инструментов инвестирования: поговорим о механике заработка, прибыли и рисках.

Автор: Дарья Сопина

ПАММ-счета

ПАММ-счета — это когда вы доверяете свои деньги конкретному человеку. Работает инструмент так:

- выбираете трейдера, стратегия которого вам интересна или приносит стабильную прибыль;

- открываете ПАММ-счет, и он «привязывается» к счету трейдера;

- трейдер торгует на Forex, и все его сделки автоматически дублируются на вашем счете;

- если он приумножает капитал, вы платите процент от прибыли.

У трейдера на счете может быть 10 000 $, а у вас — любая сумма. Сделки дублируются не по суммам, а по процентному соотношению к общей сумме депозита. Например, у трейдера 10 000 $, а вы открыли ПАММ-счет на 200 000 ₽. Он совершил сделку на 1 500 $: это 15% от его депозита. На вашем счете совершат ту же сделку на те же 15%, просто в вашем случае ее сумма составит 30 000 $.

Кажется, что это логичный и безопасный инструмент. Ведь трейдер по сути работает со своими деньгами и получает процент от прибыли инвесторов, поэтому ему выгодно торговать как можно лучше. На самом деле управляющий (будем называть его так) может просто ошибиться и потерять весь капитал. То же самое произойдет и на вашем счете. Тем более сам трейдер может открыть счет на условную 1 000 $, а вы — на 25 000 $. Сравните возможные потери сами: в случае, если сделки окажутся невыгодными, управляющий потеряет всего лишь тысячу долларов, а вы — 25 тысяч.

Прибыль. При удачном стечении обстоятельств чистая прибыль может достигать 60–80%, а может остаться на уровне 5–10%. Никто не сможет назвать точной цифры, даже сам трейдер — он по сути является обычным участником рынка и тоже рискует, совершая сделки.

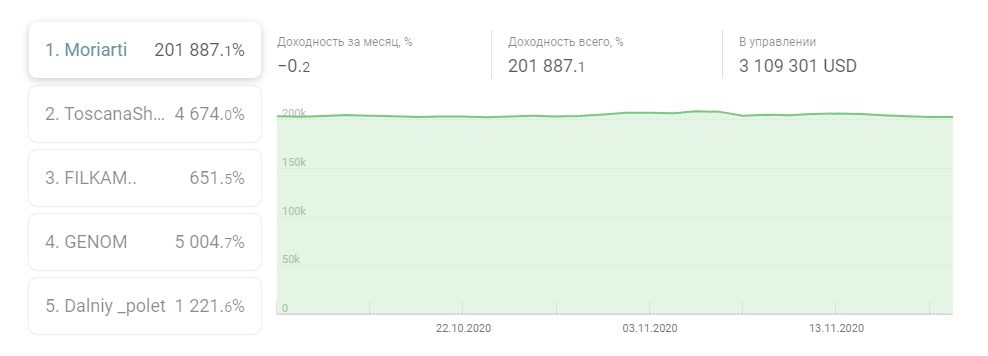

У брокера Alpari торгуют трейдеры, которые увеличивают капитал на больше, чем 4000% за все время торговли, но это — дело случая

Риски. ПАММ-счета — один из самых высокорисковых инструментов. Его можно сравнить с казино: либо «выиграете», либо нет. Инвестировать в ПАММ-счета можно только в качестве эксперимента и небольшие суммы, при этом внимательно выбирая трейдера. Лучше того, счет которого стабильно растет на 10–20% в год.

ПОЛУЧИТЬ КВАРТАЛЬНЫЙ ОТЧЕТ ФОНДА

Акции

Акции — это ценные бумаги, фактически «частички» разных компаний. Их стоимость может меняться в зависимости от того, какую прибыль показывает бренд, какими активами владеет и что вообще происходит на рынке.

Зарабатывать на этом инструменте можно по двум стратегиям:

- вкладываться в перспективные компании, акции которых могут вырасти в ближайшие несколько месяцев или лет;

- покупать акции, когда цена на них снижается, и продавать, когда повышается.

В первом случае ваша чистая прибыль — это сумма, на которую выросла стоимость купленных вами акций. Чтобы зарабатывать, нужно уметь оценивать компании и понимать, есть ли у них перспективы развития. Во втором случае чистая прибыль — разница между ценой покупки и продажи. Этот способ инвестирования требует навыков торговли на бирже.

Прибыль. Все зависит от того, какую компанию вы выберете. Некоторые растут на 30–40% в год, другие банкротятся, и их акции обесцениваются — можно вообще потерять капитал.

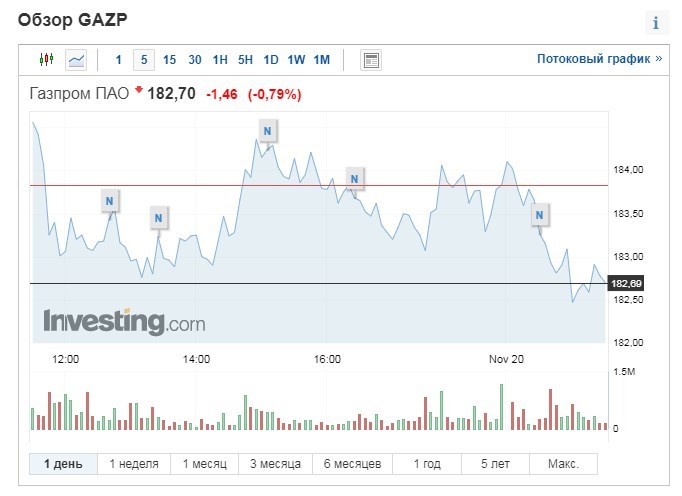

Например, акции «Норильского никеля» за все время выросли более, чем в 46 раз. Только за последний год стоимость бумаг выросла на 17%

Риски. Если вы до этого не сталкивались с инвестированием в акции, риски высоки. Скорее всего, вы просто не сможете правильно оценить ситуацию на рынке и выбрать перспективные акции, которые точно вырастут в ближайшее время. Но попробовать можно — всегда смотрите на график роста цены и изучайте рекомендации брокеров и аналитиков.

Займы под залог недвижимости

Этот тип инвестирования даже не требует выхода на рынок. Механика проста:

- занимаете какую-то сумму денег человеку под проценты: например, под 15% годовых;

- берете в качестве залога недвижимость и оформляете документы, подтверждающие это;

- через время получаете обратно сумму долга и проценты по нему;

- если заемщик не может платить, продаете его имущество и все равно возвращаете деньги и получаете прибыль.

Мы уже рассказывали подробно о механике — можете почитать, как работают частные займы под залог. С этим инструментом вам не придется рисковать, как в казино, или каждый день отслеживать изменения стоимости акций, валюты или облигаций. Главное, что нужно сделать — грамотно все оформить.

Прибыль. Теоретически вы можете выдавать займы под любой процент, хоть под 50%. Практически мало какой заемщик согласится переплачивать так много. Поэтому средняя прибыль по займам под залог недвижимости составляет 13–22% годовых.

Риски. Они минимальны, если ответственно подходить к сделкам и правильно все оформлять, а еще — страховать имущество. Если заемщик откажется вернуть деньги, вы продадите недвижимость. А если с жильем что-то случится, получите страховую выплату.

НАЧАТЬ ВЫДАВАТЬ ЗАЙМЫ ПОД ЗАЛОГ

БПИФыЭто — биржевые паевые инвестиционные фонды. Они работают так:

- управляющая компания создает БПИФ с определенным капиталом и выпускает на биржу его «частички» — паи;

- инвестор покупает эти паи, вкладываясь таким образом в фонд;

- управляющая компания распоряжается средствами фонда: вкладывает их в недвижимость, акции, облигации или что-то еще;

- стоимость пая растет или снижается в зависимости от того, растет или снижается капитал фонда.

По сути вы так же, как в случае с ПАММ-счетами, передаете деньги в доверительное управление — просто покупаете пай, а все остальное делают за вас. У управленцев тоже есть интерес в росте цены: чем больше оборот и чем выше прибыль, тем больше они зарабатывают.

Прибыль. Доход может достигать 20%, но чаще всего колеблется в районе 10–15%. Прибыль может быть и больше, но ее никто не гарантирует: цена пая может как увеличиться, так и уменьшится. Кроме того, управляющие компании, которые обещают высокую прибыль, обычно вступают в высокорисковые сделки и могут потерять капитал или его часть.

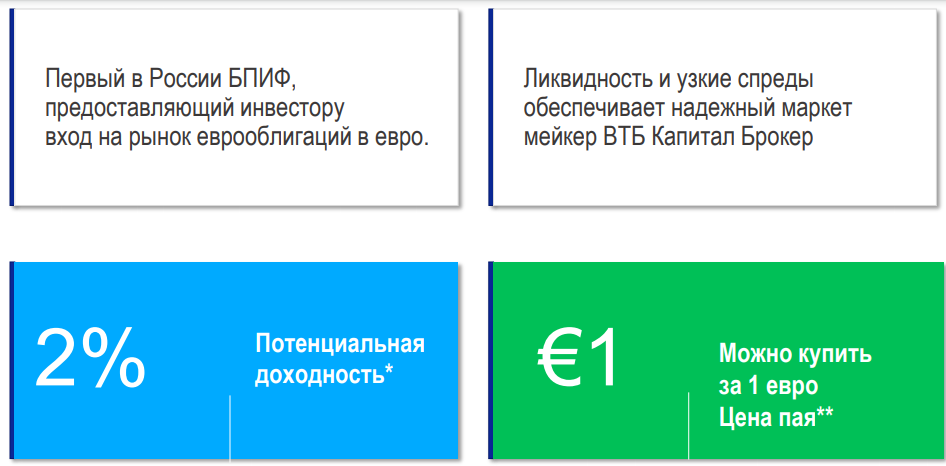

Крупные компании типа ВТБ говорят о потенциальной доходности в несколько процентов, чтобы не создавать завышенных ожиданий

Риски. Чаще всего, если БПИФ создан крупным брокером, риски минимальны. Большее, что может произойти — доходность в 1–2% или небольшое снижение стоимости пая.

ETF

Так называются биржевые инвестиционные фонды. Это почти то же самое, что и БПИФы, но у ETF есть отличия:

- инвестиции в инструменты, которые торгуются на бирже: управляющие БПИФов могут вкладывать деньги и во что-то другое типа недвижимости или займов;

- сбор портфеля по структуре выбранного базового индекса: проще говоря, управляющие вкладывают средства только в надежные компании.

Получается, что сам инструмент более надежен, чем БПИФы. А купить его так же просто: вы фактически приобретаете часть фонда, стоимость которой меняется в зависимости от того, как управляющие инвестируют средства.

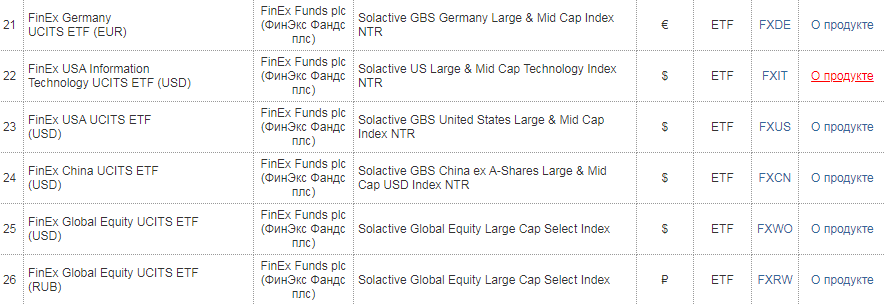

ETF на Московской бирже не меньше, чем БПИФов. Иногда одна управляющая компания создает несколько ETF по разным индексам: во что вложить, решайте сами

Прибыль. Почти такая же, как у БПИФов — редко превышает 10–15%.

Риски. Рисков почти нет, потому что управляющая компания инвестирует средства по структуре базового индекса, вкладывая таким образом в надежные инструменты. Но цена ETF может снижаться так же, как стоимость любых других инвестиционных инструментов.

Подведем итоги

Самые выгодные инструменты инвестирования, способные принести около 40–90% годовых, очень высокорисковые. Вы можете как и увеличить капитал в полтора раза, так и полностью потерять его. Инструменты с меньшей доходностью более стабильные и могут практически гарантированно приносить 15–25% годовых.

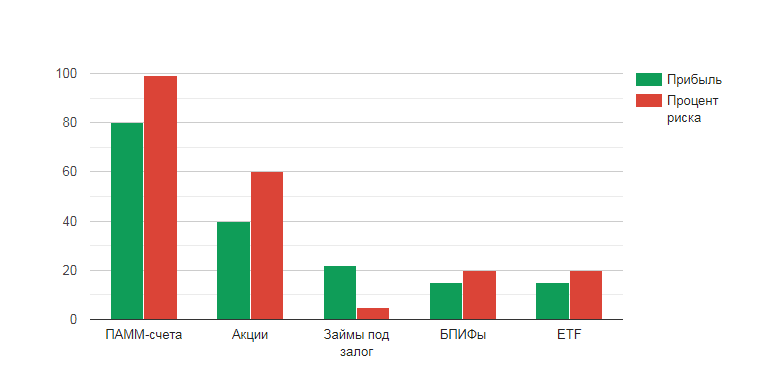

Чтобы вам было удобнее оценивать риски и прибыль, мы сделали диаграмму. Выберите оптимальный вариант — такой, чтобы он приносил заметный доход, но при этом вы не рисковали капиталом.

Сравнение пяти самых выгодных инструментов инвестиций

Если хотите инвестировать средства с минимальным риском и практически без усилий, обращайтесь в наш фонд «Бридж Кредит». Мы занимаемся инвестициями в займы под залог. За все время провели 180 сделок, из них только два человека не заплатили — сейчас дела в суде. Чтобы снизить риски, берем в залог имущество на 50% дороже суммы займа, обязательно страхуем недвижимость и грамотно оформляем все документы.