Какие инвестиции предлагают банки и стоит ли им доверять - БРИДЖ

Тем, кто только задумывается об инвестициях, могут показаться привлекательными предложения банков. Они работают с деньгами, а значит, будут рекомендовать только проверенные инструменты, на которых можно действительно заработать.

Давайте разберемся, что не так в инструментах, предлагаемых банками, и можно ли на них заработать.

Автор: Дарья Сопина

5 инструментов инвестиций от банков

Депозиты

Депозиты (или вклады) — счета, на которые вы кладете деньги, а через время забираете с процентами. Это самый распространенный и популярный способ инвестиций в банке: положить определенную сумму на год или два и просто забыть о ней. Инвестиции в депозиты: как на этом заработать, чтобы инфляция не «съела» прибыль →

Банки активно продвигают депозиты и рассказывают о них в рекламе, на сайтах и в мобильных приложениях. Они действительно позволяют получать пассивный доход, но фактически вы остаетесь без него. Так происходит потому, что прибыль по банковским вкладам не превышает инфляцию.

Объясняем на примере. Допустим, вы вложили 1 000 000 ₽ на год под 5%. Сейчас вы можете купить на этот миллион условную квартиру в небольшом городке. Через год, когда на счету уже будет 1 050 000 ₽, квартира тоже будет стоить на 50 000 ₽ дороже. Сумма вырастет, а купить на нее вы сможете ровно то же самое, что и год назад.

Депозиты позволяют не заработать, а просто сохранить капитал.

Официальный уровень инфляции в России за 2020 год составил 4,9%. Средние ставки по депозитам сейчас — 4-5%. Иногда можно встретить акционные предложения со ставками в районе 7-8%, но у таких вкладов особые условия.

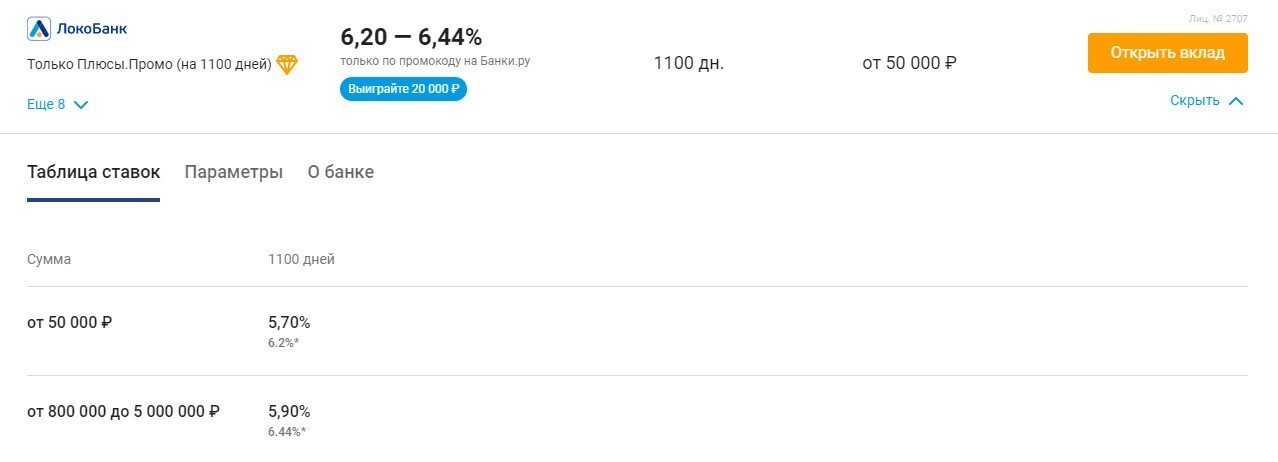

Например, здесь нужно вкладывать средства на 3 года — только тогда можно получить ставку 5,70%, а с суммой от 800 000 ₽ она составит 5,90%

Драгоценные металлы

Банки предлагают несколько вариантов инвестиций в драгметаллы:

- монеты из золота, серебра и других металлов;

- слитки драгоценных металлов;

- обезличенные металлические счета.

Покупка монет или слитков подходит только тем, кто хочет вложить крупные суммы денег на долгосрочный период. На это есть несколько причин. Во-первых, слитки или монеты нужно будет где-то хранить, а это дополнительные расходы. Во-вторых, покупка слитков облагается НДС в размере 20% — то есть вы сразу теряете пятую часть капитала. И чтобы заработать на перепродаже слитков в будущем, придется ждать, пока их цена вырастет минимум на 25-30%.

Слитки и монеты подходят больше для сохранения накоплений, как и депозиты. Заработать на них можно только в долгосрочном периоде в 5-10 лет, и то у вас не будет гарантий роста курса.

Также многие банки предлагают открыть ОМС. Это обезличенные металлические счета, которые позволяют инвестировать в драгоценные металлы без покупки слитков или монет. Что такое ОМС и как на нем заработать →

Открыть ОМС можно прямо в мобильных приложениях банков. А схема заработка кажется предельно простой. Вы кладете на счет определенную сумму денег — например, за 10 грамм платины. И на счету лежат эти 10 грамм, а сумма меняется в зависимости от того, растет ли курс драгоценного металла.

Вроде все просто: покупаете металл и ждете, пока он подорожает. Но есть нюансы:

- курс может пойти вниз из-за кризиса или других событий на международном рынке;

- драгоценные металлы постоянно повышаются в цене, но их рост медленный, поэтому заработать на них можно в долгосрочном периоде;

- банки покупают драгоценные металлы дешевле, а продают дороже.

Именно из-за последнего нюанса ОМС тоже больше подходят для сохранения денег, а не для активных инвестиций и получения стабильного дохода.

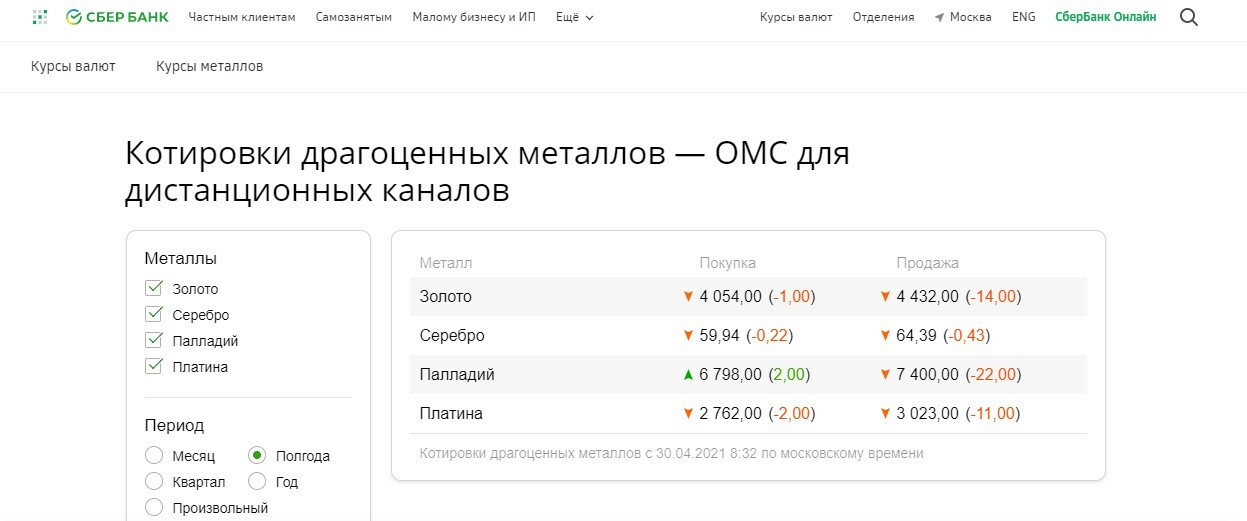

Например, один грамм золота по курсу ЦБ стоит 4 200 ₽. Банки продают вам этот грамм за 4 400 ₽, а покупают обратно за 4 000 ₽.

Такие котировки, например, предлагает «Сбербанк»

Смотрите, что получается: чтобы купить два грамма, вы отдаете 8 800 ₽. Но фактически на счету оказывается всего 8 000 ₽, потому что банк купит у вас металл обратно дешевле, чем продал. С самого начала вы теряете 10% капитала. И чтобы окупить вложения и заработать на них, нужно, чтобы курс металла вырос как минимум на 15–20%. Этого можно ждать как пару месяцев, так и пару лет.

ПИФы

ПИФы, или паевые инвестиционные фонды — это фонд, который вкладывает деньги в разные активы. Вы покупаете его частичку (пай), и его стоимость меняется в зависимости от стоимости активов фонда. Реально ли заработать на ПИФах: обзор самых известных фондов →

Механика заработка такая: вы покупаете пай, а когда он вырастает в цене, продаете. Правда, платите процент управляющей компании за то, что она управляет деньгами. Процент — до 5% от стоимости активов в год. То есть если купили паев на 500 000 ₽, то отдадите в год до 25 000 ₽ за управление. Обычно прибыль в ПИФах больше, чем вознаграждение УК и другие расходы — инвесторы получают доход выше уровня инфляции.

Единственный серьезный минус ПИФов — то, что они не дают гарантий. Стоимость паев может как расти, так и снижаться.

На паевых инвестиционных фондах действительно можно заработать. Но учтите, что лучше выбирать ПИФы от надежных банков, которые уже показывают высокую доходность, и вкладывать средства куда-то еще, чтобы диверсифицировать риски.

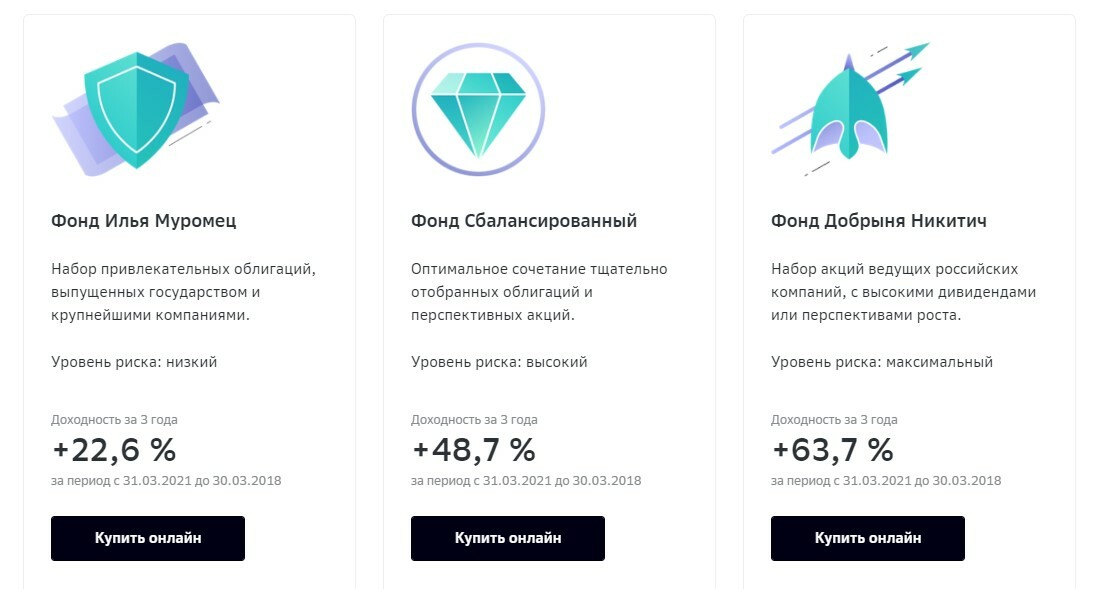

У многих банков есть свои ПИФы. Они предлагают высокую доходность вплоть до 40% годовых или до 100% за несколько последних лет. Но помните, что это — доходность в прошлом, и она не гарантирует такой же чистой прибыли в будущем.

Например, это — популярные ПИФы от «Сбербанка»

ИИС или брокерские счета

ИИС (индивидуальные инвестиционные счета) или брокерские счета предлагают большинство банков. Фактически это — инструмент для самостоятельных инвестиций. Банки пускают вас на биржу, и вы сами можете покупать и продавать там разные активы.

В зависимости от выбранного типа счета и рынка вы сможете совершать операции с:

- валютой: например, продавать доллар, евро или швейцарский франк;

- акциями компаний России, США и других стран мира — это ценная бумага, теоретически «частичка» компании;

- облигациями: это ценные бумаги, которыми вы даете в долг компаниям, а они возвращают деньги с процентами;

- ОФЗ (облигациями федерального займа) — бумагами, выпущенными государством;

- ETF — акциями инвестиционных фондов, которые работают так же, как ПИФы, но продают акции на бирже, а не напрямую инвесторам.

На бирже есть и другие активы. Это — основные, с которыми работают инвесторы.

Банк в этом случае просто предоставляет вам возможность торгов и берет комиссии за совершение операций и вывод средств. Торгуете вы сами: покупаете, когда актив дешевый, а продаете, когда дорогой. Или покупаете акцию и получаете дивиденды с нее. Реально ли заработать на инвестициях в фондовый рынок →

Размер дохода будет зависеть только от того, как грамотно вы будете торговать и сколько времени будете уделять этому. Некоторые теряют капитал, другие зарабатывают 0,5–1% от капитала в месяц, а третьи могут получать 30–60% доходности в год. Чем больше времени вы уделяете инвестициям, тем лучше может быть результат.

Заработать так можно больше, чем на депозитах и ОМС. Но и риски тоже намного больше, потому что вы сами управляете капиталом и принимаете решения.

Доверительное управление

Это отдельный формат инвестиций, когда вы доверяете капитал специалистам банка. Они сами вкладывают его в разные активы, но забирают себе часть чистой прибыли: например, 1% от стоимости активов в год и еще 1–2%, когда вы решите вывести деньги. При этом вам ничего не придется делать — просто отдаете деньги и ждете, пока капитал вырастет.

В большинстве случаев банки используют консервативные стратегии и вкладывают средства в активы с минимальным уровнем риска — например, в облигации или акции «голубых фишек» (самых ликвидных компаний). Поэтому риски потерять средства минимальны. Но и прибыль тоже сравнительно небольшая, 5–10%.

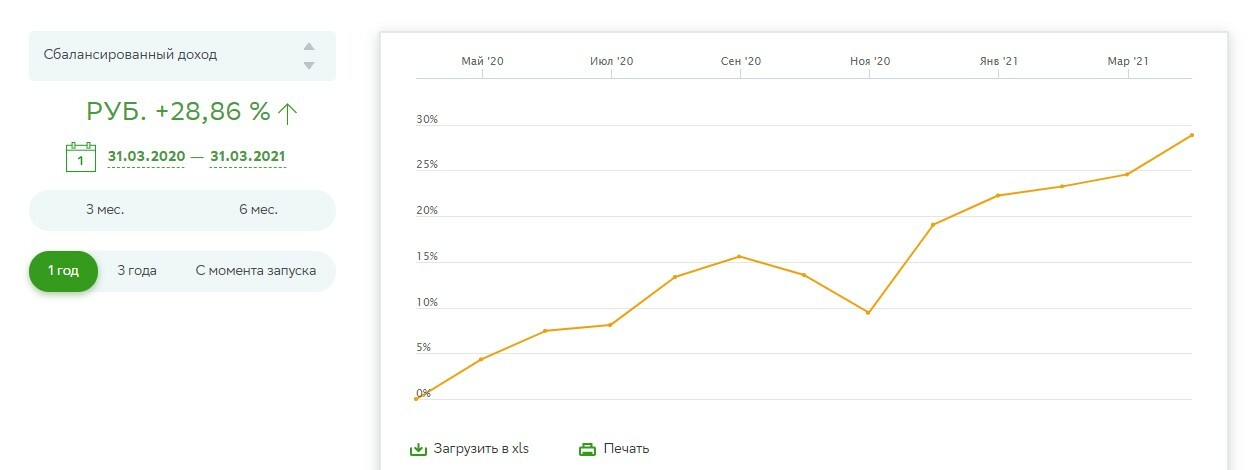

Бывают и другие стратегии: например, стоимость активов в стратегии «Сбалансированный доход» от «Сбербанка» выросла за 28,86% за год

Доверительное управление — один из самых простых инструментов инвестирования с минимальными рисками и постоянной прибылью. Но у него есть один минус — высокий порог входа. Банки берут под управление капитал в среднем от 1–2 млн ₽.

Какие риски есть в инвестициях через банки

Основной риск, которого нет только у депозитов — снижение стоимости активов. Цена на золото может пойти вниз, вы можете вложить деньги в акции, а они упадут на 13%, управляющий тоже может ошибиться и купить неликвидные ценные бумаги. В этом случае можно потерять часть капитала.

Есть и другие риски:

- принятие неправильных решений при самостоятельном инвестировании через ИИС или брокерский счет и потеря всего капитала;

- неграмотные действия управляющего или намеренное совершение сделок, приводящих к уменьшению капитала;

- отзыв лицензии у банка и невыплата им прибыли по депозитам или отказ в выводе средств с ОМС.

Да, предусмотрены механизмы защиты инвесторов от разных рисков. Например, государство страхует все вклады, и если у банка отзовут лицензию и он откажется возвращать деньги, государство вернет деньги. Но только до 1,4 млн ₽. А сами банки нанимают на работу только квалифицированных управляющих или обучают и контролируют их в процессе деятельности.

Максимальный риск в инвестициях через банк у того, кто сам принимает решение о покупке и продаже активов. То есть у тех, кто выбирает ОМС, ИИС или брокерский счет.

Можно ли заработать, если инвестировать через банк

Да, можно зарабатывать и получать чистую прибыль, в несколько раз превышающую уровень инфляции, если выбрать правильные инструменты и сам банк.

Грамотные инструменты — это ПИФы, ИИС или брокерский счет и доверительное управление. Именно они позволяют получать прибыль выше уровня инфляции. Конечно, если:

- выбирать хорошие инструменты — акции компаний с потенциалом роста или ПИФы от УК, которая уже несколько лет успешно ведет еще 5-6 ПИФов;

- диверсифицировать риски и вкладывать средства одновременно во множество инструментов.

Диверсификация рисков позволяет не потерять большую часть капитала, даже если что-то пойдет не так. Например, если вложите деньги только в акции одной компании, они могут упасть в стоимости на 25%, и тогда вы потеряете средства. А если вложите капитал в акции 50 компаний, несколько подешевеют, зато остальные могут вырасти. И сам капитал сохранится.

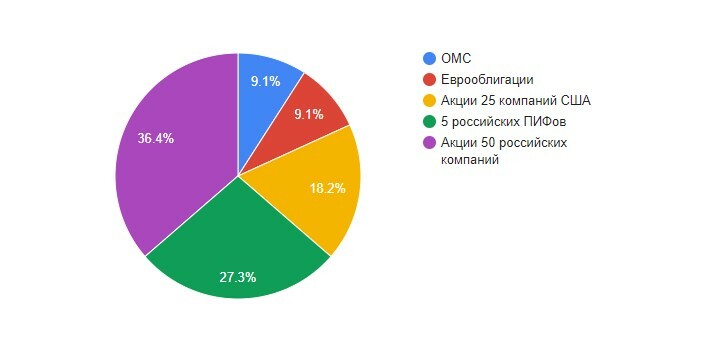

Пример диверсифицированного портфеля инвестора

Хороший банк — тот, который предлагает условия лучше других на рынке в конкретном инструменте. Чтобы выбрать его, нужно изучить как можно больше предложений и сравнить их между собой.

Например, «Сбербанк» продает золото по 4 447 ₽, а покупает по 4 072 ₽ (по состоянию на 30.04.2021), а «Газпромбанк» в это же время продает по 4370.59 ₽ за грамм, а покупает по 4199.19 ₽. В «Газпромбанке» открывать ОМС выгоднее, потому что разница между курсами меньше более, чем в 2 раза — придется ждать чистой прибыли не так долго.

ПИФы тоже нужно сравнивать отдельно. Паевые инвестиционные фонды «Сбербанка» показывали хорошую доходность в прошлом, при этом комиссия за управление достигает 3,1% (она включена в стоимость пая). А у «ВТБ» комиссии не превышают 0,81% в год.

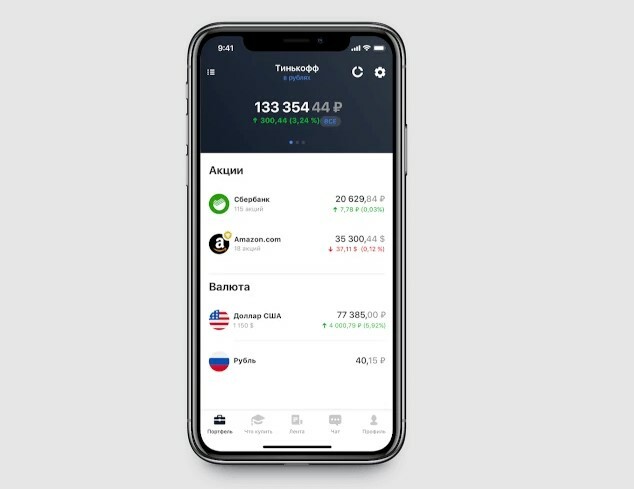

Приложения для инвестиций тоже лучше сравнить сначала на небольших суммах, потому что один из банков может не предоставлять достаточной аналитики или ограничивать время сделок. Например, приложение «Тинькофф Инвестиции» получило звание лучшего инвестиционного сервиса в мире по версии Global Finance, потому что предлагает более 11 000 инструментов и соцсеть для инвесторов. А в «Сбербанк Инвестор» и «ВТБ Мои Инвестиции» чуть более 10 000 ценных бумаг. Комиссии везде примерно одинаковы, разница во внутреннем интерфейсе.

У большинства банков есть мобильные приложения, в которых можно инвестировать онлайн. Желательно посмотреть все их, прежде чем сделать выбор

Выберите, во что именно хотите инвестировать, а потом сравните условия по этому инструменту в нескольких банках. Так вы выберете самое выгодное обслуживание. И если вложите средства в правильные активы, получите прибыль.

Если опасаетесь рисков и хотите вложить деньги с гарантированной доходностью, можно выбрать другие инструменты. Например, инвестиции в займы под залог недвижимости. Наш фонд «Бридж Кредит» давно работает с ними и минимизирует любые риски, потому что:

- если заемщик не вернет деньги, его недвижимость продадут;

- сумма займа не превышает 50% от стоимости недвижимости — денег от продажи точно хватит на то, чтобы вернуть сумму долга и проценты по нему;

- перед сделкой недвижимость страхуют: даже если с ней что-то случится, страховая выплатит деньги, и вы получите капитал с процентами обратно.

Доходность таких инвестиций составляет 11–22% годовых. Свяжитесь с нами — расскажем подробнее о том, как это работает.