Какие документы оформлять, чтобы выдать заем под залог недвижимости - БРИДЖ

Если планируете занять в долг крупную сумму, обязательно берите залог — в случае невозврата вы продадите его и не потеряете деньги. Рассказываем, как грамотно оформить сделку: какие документы понадобятся и как их составить.

Автор: Дарья Сопина

Договор займа

Согласно ГК РФ, договор нужен для всех займов суммой более 10 000 ₽. Составить его можно самостоятельно — например, напечатать на бумаге формата А4. Вам понадобится три экземпляра: один оставляете у себя, второй отдаете заемщику, третий передаете в Росреестр, чтобы зарегистрировать залог.

В документе обязательно указывайте:

- паспортные данные обеих сторон: серию и номер, дату и место выдачи, код подразделения, фамилию, имя, отчество и дату рождения;

- место регистрации и фактического проживания обеих сторон;

- точную сумму займа в рублях: сначала цифрами, потом прописью;

- процентную ставку, если она есть, и как она рассчитывается: например, 2% в месяц или 10% годовых;

- срок займа и возможность его пролонгации, то есть продления;

- сумму, которую должен будет вернуть заемщик — общую сумму процентов и тело займа (основной долг);

- схему платежей: когда, в каком городе и какими суммами заемщик должен будет вернуть деньги;

- способ возврата: будет перечислять на карту, на банковский счет или отдаст наличными;

- права и обязанности обеих сторон: например, что заемщик может вернуть долг досрочно и заплатить меньше процентов, а в случае невозврата вы продаете залог и можете назначить штраф и пени при просрочке платежа.

Не забудьте указать дату составления договора и оставить место для подписей.

Если долг не вернут, вы будете использовать договор займа в суде. Поэтому нужно заранее оформить его правильно: поставить подписи на всех листах. Бывает, что люди просто заменяют один лист договора на другой, в котором прописаны невыгодные для второй стороны условия сделки. А если вы распишетесь на каждом листе, сделать этого не смогут.

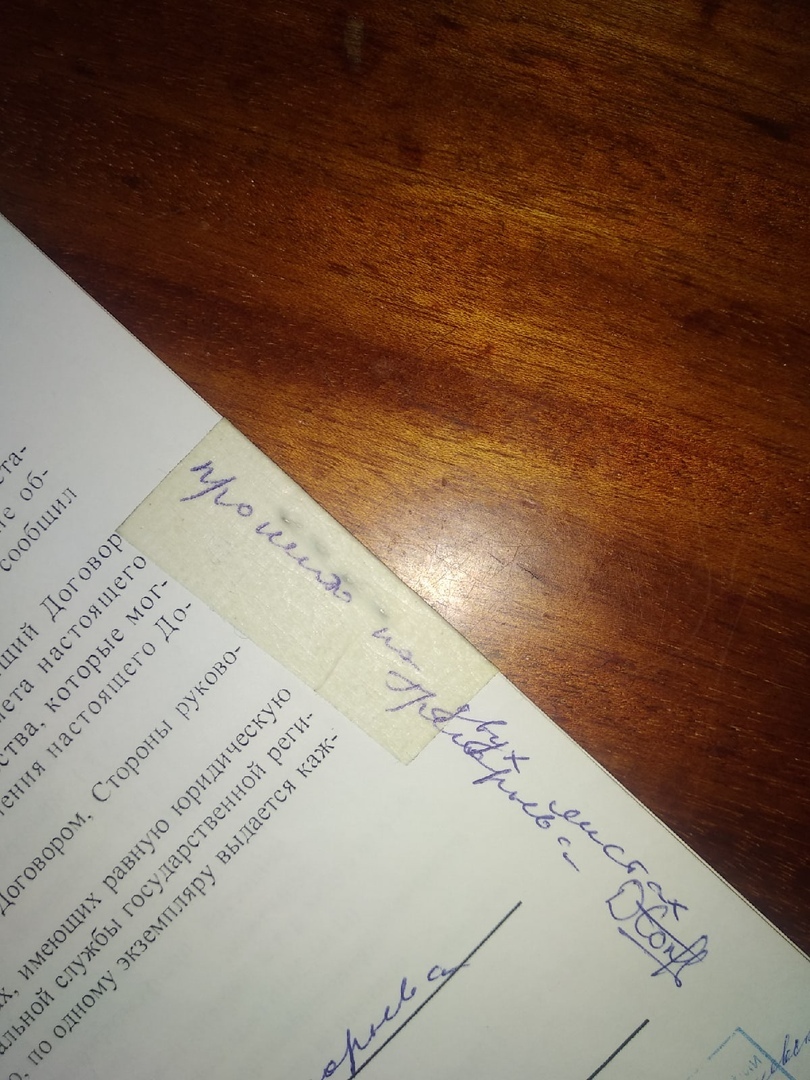

Чтобы точно избежать возможного обмана, скрепите листы договора степлером и проклейте их сбоку лейкопластырем или другой клейкой лентой. А потом поставьте дату, пропишите количество листов в договоре или распишитесь так, чтобы одна часть текста была на ленте, другая — на бумаге.

Надпись должна выглядеть так: часть на ленте, часть на бумаге

Заверять составленный договор займа у нотариуса не обязательно, но желательно. При регистрации у нотариуса он производит исполнительную надпись, а это упрощает взыскание долга в досудебном порядке.

Смотреть видео ЗАЧЕМ ИНВЕСТОРУ РОСТОВЩИК

Договор залога

Залог — обеспечение займа: то, что вы продадите в случае невозврата. Договор залога можно оформить и отдельно от договора займа, и вместе с ним. Лучше вместе, чтобы было меньше бумажной волокиты. В этом случае добавьте в документ:

- информацию о предмете залога и его стоимости — например, что заемщик обеспечивает обязательства по возврату частным домом стоимостью 6 000 000 ₽;

- техническую информацию о предмете залога — кадастровый номер, точную площадь, точный адрес, этажность и так далее: сведения из документов на недвижимость;

- подтверждения права собственности заемщика на предмет залога: например, номер выписки из ЕГРН, данные из договора купли-продажи или свидетельства о наследовании;

- порядок действий в случае, если заемщик не вернет долг: кто будет заниматься продажей, на каких условиях, кто получит деньги и как их надо распределить между вами и заемщиком.

Если заключаете договор залога отдельно, укажите в нем все сведения из договора займа: паспортные данные обеих сторон, сумму и условия займа, размер и принцип расчета процентной ставки и так далее. Тоже понадобятся три экземпляра с подписями на каждом листе. Документ проклейте также, как договор займа.

Договор залога желательно заверять у нотариуса. Он поможет составить документ, проверит его на ошибки и проследит, чтобы ни одна важная деталь не была упущена. Если делаете все сами, внимательно перечитайте договор, прежде чем подписывать: любая ошибка приведет к тому, что сделку приостановят в Росреестре.

Важно! Заемщик может использовать в качестве залога только свою собственность. Если на квартиру или дом оформлена долевая собственность, то свою долю. И тогда в договоре надо указывать стоимость не всей недвижимости, а только части, принадлежащей заемщику.

Расписка

Расписку пишет заемщик, когда вы передаете ему деньги — она подтверждает, что он получил займ. Ее обязательно пишут от руки, чтобы суд в случае споров мог провести каллиграфическую экспертизу.

Указывайте в расписке следующие сведения:

- дату, время и место составления;

- паспортные данные обеих сторон, как в договоре займа;

- сумму займа в рублях цифрами и прописью;

- обязательства по возврату — когда и как заемщик вернет деньги;

- сведения об условиях займа — выдачу под залог и под проценты.

Расписку пишут в произвольной форме. Но если указываете в ней факт выдачи займа под залог, напишите сведения о недвижимости, хотя бы точный адрес, кадастровый номер и номер документа, подтверждающего право собственности заемщика. А если указываете, что выдали деньги под проценты, пускай заемщик напишет, как они рассчитываются и сколько денег он должен будет вернуть.

Заверять расписку не надо — просто поставьте свои подписи. А еще можно зафиксировать факт передачи денег на видео и пригласить двух свидетелей. Пускай они тоже укажут свои паспортные данные и распишутся — в случае проблем их можно будет вызвать в суд, чтобы они подтвердили вашу правоту.

Важно! В расписке не должно быть помарок и исправлений. А еще внимательно перепроверьте все, что написал заемщик — если есть ошибки, суд может не принять документ.

Кстати, когда заемщик будет возвращать долг наличными, вы тоже должны будете написать ему расписку. В ней указываете то же самое — паспортные данные, дату и место составления, сумму и факт возврата долга по договору займа.

СМОТРЕТЬ ВИДЕО-ПРЕЗЕНТАЦИЮ ОТЧЕТА ЗА 1 КВАРТАЛ 2020

Выписка из ЕГРН с обременением

Когда оформите договоры и расписку, вы вместе с заемщиком должны будете получить выписку из ЕГРН с обременением. ЕГРН — реестр недвижимости: в нем хранятся сведения обо всех домах, квартирах, дачах и так далее. Обременение — ограничение прав собственника. С ним он не сможет продать, подарить или обменять жилье без вашего ведома.

Выписку оформляет Росреестр. Чтобы получить ее, обратитесь в МФЦ и предоставьте:

- паспорта — ваш и заемщика;

- квитанции об оплате государственной пошлины за регистрацию обременения — оба должны заплатить по 500 ₽;

- договор займа и залога в трех экземплярах: один Росреестр будет хранить у себя в архиве, два вернут вам;

- документы, подтверждающие право собственности заемщика — например, предыдущую выписку из ЕГРН.

В МФЦ приходите вдвоем. Если придет кто-то один, документы не примут.

В течение недели Росреестр зарегистрирует обременение и вернет вам ваши экземпляры документов вместе с новой выпиской из ЕГРН. А когда заемщик вернет долг, нужно будет снова пойти в МФЦ вдвоем и снять обременение.

СМОТРЕТЬ ВИДЕО КУДА ИНВЕСТИРОВАТЬ В 2020

Чек-лист: какие документы оформлять для займа под залог недвижимости

- Договор займа

- Договор залога

- Расписку о получении денег заемщиком

- Выписку из ЕГРН с обременением на предмет залога

В выдаче займов есть еще несколько нюансов. Сумма займа не должна превышать 50% от стоимости залога. А саму недвижимость лучше застраховать. Мы уже рассказывали, как выдать займ под залог, чтобы точно вернуть деньги — почитайте статью, чтобы узнать о других тонкостях.

А если не хотите терять время на оформлении документов, но желаете подзаработать на выдаче займов под проценты, обращайтесь в «Бридж Кредит». Мы сами находим заемщиков и занимаемся бумагами.

Оформим залог на вас, застрахуем недвижимость и подберем займы так, чтобы их сумма не превышала 50% от стоимости залога. Процентные ставки обсуждаем индивидуально, в среднем прибыль составляет 13–24% годовых.