Как составить инвестиционный портфель, чтобы не потерять деньги - БРИДЖ

Если вы серьезно решили заняться инвестициями, наверняка слышали про инвестиционный портфель. В статье рассказываем, что это такое и как его правильно составить — просто и понятно, без лишних терминов.

Автор: Дарья Сопина

Что такое инвестиционный портфель

Инвестиционный портфель — совокупность инструментов, которые вы используете в инвестициях. Если вы купили недвижимость, вложились в какой-то стартап и докупили акцию ETF (биржевого инвестиционного фонда), это уже портфель. И если купили акции 4–5 компаний, это тоже портфель. Да даже если просто купили акцию «Яндекса», это тоже можно назвать инвестиционным портфелем.

Чаще всего портфель — это совокупность нескольких инвестиционных инструментов

Главная задача инвестиционного портфеля — сохранить капитал и заработать прибыль в долгосрочном периоде. Его собирают, когда планируют инвестировать минимум на год, а чаще — на 3–5 лет.

Портфели бывают разные. Их условно можно разделить:

По степени риска на консервативные, умеренные и агрессивные:

- консервативные включают в себя ОФЗ (государственные облигации), депозиты и другие инструменты с почти гарантированной и предсказуемой доходностью на уровне инфляции или чуть выше;

- умеренные — те, в которых инструменты с доходностью около 10% и выше типа облигаций, акций индексных фондов и «голубых фишек» (надежных компаний);

- агрессивные с самой высокой доходностью и большим риском: в таких обычно используют опционы, фьючерсы и другие сложные инструменты.

По степени вовлеченности на активные и пассивные:

- активные требуют постоянного управления чуть ли не в режиме 24/7 и обычно состоят из высокорисковых инструментов;

- пассивные — те, которые не требуют особого внимания и состоят в основном из инструментов, в которых можно вложиться и забыть типа акций надежных компаний, ОМС (обезличенных металлических счетов), депозитов и так далее.

Если вы только начали разбираться в инвестициях, наверняка еще не знаете об особенностях разных инструментов. Почитать о них можно в материале на нашем сайте.

Как правильно собрать инвестиционный портфель

Все зависит от ваших целей. Если у вас просто есть свободные деньги, которые вы хотите сохранить и при этом заработать, не разбираясь в инвестициях, просто выберите себе 3–4 инструмента. Лучше не высокорисковые, а те, с которыми удастся зарабатывать в среднем 10–15% в год: например, облигации и акции надежных компаний, ETF и БПИФы.

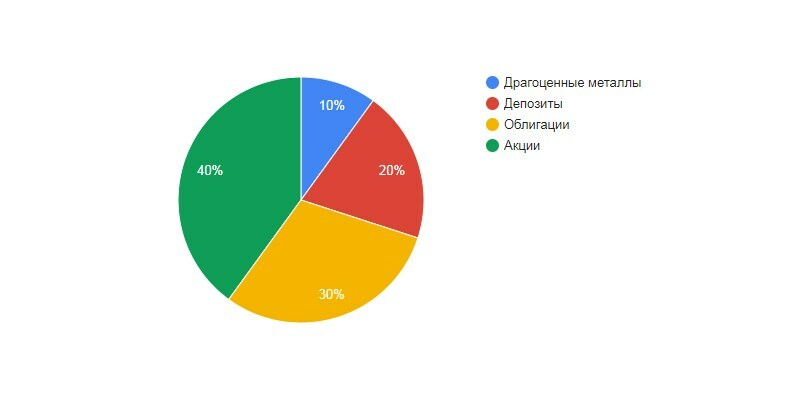

В рамках инструментов выберите конкретные предложения и распределите между ними капитал. Например:

- 20% суммы пустите на акции четырех компаний;

- 30% — на обезличенные металлические счета, привязанные к курсу золота, серебра и платины;

- 15% — на облигации федерального займа: они приносят меньшую доходность, но зато почти гарантированно;

- 35% — на ETF шести разных фондов.

Распределяя капитал между разными инструментами и компаниями, вы существенно снижаете риски. Это как «не хранить все яйца в одной корзине». Даже если акции одной компании подешевеют, другие могут подорожать, и капитал вырастет, а не уменьшится.

Если хотите серьезно подойти к инвестированию, вот короткая инструкция:

Сформируйте цель

Без нее вы просто не поймете, на какие инструменты обращать внимания. Цель должна быть конкретной, выраженной в сумме, и иметь срок. Например:

- Накопить 4 млн ₽ на новую машину к июню 2025 года

- Увеличить капитал с 1 млн ₽ до 2 млн ₽ до апреля 2023 года, чтобы внести первоначальный взнос за ипотеку

- Накопить до старости (к 2040 году) 15 млн ₽, чтобы потом жить на дивиденды

Когда есть цель, вы идете к ней, и инвестировать становится легче. Вы не откладываете пополнение капитала «на потом», а делаете все вовремя, поэтому сумма постоянно увеличивается.

Определите суммы для старта и пополнения

Начинать инвестировать желательно с более-менее значимых сумм: хотя бы с 1 млн ₽. Подумайте, сколько свободных денег у вас есть сейчас. И рассчитайте, сколько ежемесячной прибыли они будут приносить и на сколько нужно пополнять капитал каждый месяц, чтобы достичь цели.

Расчеты обычно сложные — нужно учитывать ежемесячный рост цены на активы и дополнительные вложения. Можно использовать калькулятор сложных процентов. Указываете в нем первоначальный капитал, ежемесячную сумму пополнения и ожидаемую прибыль — получаете точные расчеты.

Результат расчета выглядит так: вы видите общую сумму инвестиций за все время и капитал с учетом прибыли

Подберите конкретные инструменты

Они будут зависеть от ваших целей, возможностей и знаний. Если прибыли в 6–10% годовых будет достаточно, все просто: вкладывайте средства в инструменты с почти гарантированной доходностью.

Если немного разбираетесь в инвестициях и надо получать больше 10%, можно вкладывать в инструменты посложнее типа ETF и акций. Но придется оценивать конкретные фонды и компании — смотреть новости на их рынке, изучать финансовые показатели и курсы инструментов за прошедшие года.

Если нужна прибыль больше 20% или даже 30%, помогут только высокорисковые инструменты или спекуляции. Но если у вас недостаточно знаний, даже не пробуйте играть на разнице курсов и выбирать подходящую компанию. Без достаточно опыта вы сольете капитал: ошибаются даже профессионалы, которые проводят сложные расчеты перед инвестированием, а если действовать наобум, риск очень велик.

ПОЛУЧИТЬ КВАРТАЛЬНЫЙ ОТЧЕТ ФОНДА

Ошибки при составлении портфеля

Вкладывать все средства, которые у вас есть. Обязательно оставляйте финансовую подушку безопасности. Ведь если вы вложите весь капитал, и вам срочно понадобятся деньги, вы можете не успеть вывести их. Не всегда акции или облигации можно продать за минуту. Иногда продажа занимает несколько дней, а в случае с инвестициями в недвижимость или стартапы — даже несколько недель.

Вкладывать все деньги в один актив. Мы уже объясняли, что это рискованно: даже крупнейшие игроки рынка могут обанкротиться. В мире может произойти что угодно типа пандемии коронавируса, и стоимость акций может упасть на 30%. Представьте сами: вы вложили 2 млн ₽, а через год фактически владеете уже 1,4 млн ₽.

Делать портфель «как у кого-то». Многие начинающие инвесторы допускают эту ошибку — составляют портфель, как медийное лицо или частный инвестор. Так делать нельзя: вы не знаете, какие они цели поставили перед собой, как филигранно умеют спекулировать, сколько времени готовы уделять управлению активами и так далее.

Верить «гарантированной» доходности. Обещать ее не может никто, даже ОФЗ. Да, единственный риск невозврата — это дефолт, но это все же риск. Поэтому если вам предлагают гарантии дохода, не рискуйте и откажитесь от этого инструмента.

Пытаться спекулировать, если не умеете. Мы уже говорили о том, что это опасно. Играть на краткосрочной разнице стоимости курсов могут опытные инвесторы — те, кто уделяет этому целые дни без выходных. Если вы новичок, на подобных сделках просто потеряете весь капитал.

Считать что-то самостоятельно. В расчете прибыльности от инвестиций много нюансов. Нужно учитывать так называемую капитализацию процентов, пополнения, возможные колебания стоимости и налог в размере 13% с чистой прибыли. Рассчитать все правильно сложно.

Если не хотите заморачиваться с расчетами, выбором инструментов и управлением портфелем, но желаете заработать, обратитесь в наш фонд «Бридж Кредит». Мы занимаемся инвестициями в займы под залог. Вы даете кому-то деньги в долг, а человек возвращает их с процентами. Если нет, продаете его имущество. Мы занимаемся документами сами, а средняя годовая доходность наших инвесторов составляет 22% годовых.