9 вариантов, куда вложить деньги для пассивного дохода - БРИДЖ

Есть активное и пассивное инвестирование. Активное — когда вы постоянно что-то докупаете, продаете и каждый день следите за состоянием портфеля либо сдаете жилье посуточно и тратите время на уборку и поиски новых арендаторов. Пассивное — когда деньги работают без активного участия инвестора: грубо говоря, купили актив — и забыли о нем.

Приводим варианты, куда можно вложить деньги для пассивного дохода. Рассказываем, что потребует меньше всего времени и сколько удастся заработать.

Автор: Дарья Сопина

Банковские депозиты

Один из самых простых и доступных вариантов, куда вложить деньги для пассивного дохода — открыть счет в банке. Заводите депозит, кладете на него деньги и забываете про них, пока не кончится срок действия вклада. Банк пользуется вашими деньгами, а взамен начисляет проценты: чистую прибыль.

Доходность обычно не очень высокая — процентные ставки не превышают реального уровня инфляции. Получается, что этот инструмент поможет сохранить деньги, но не заработать.

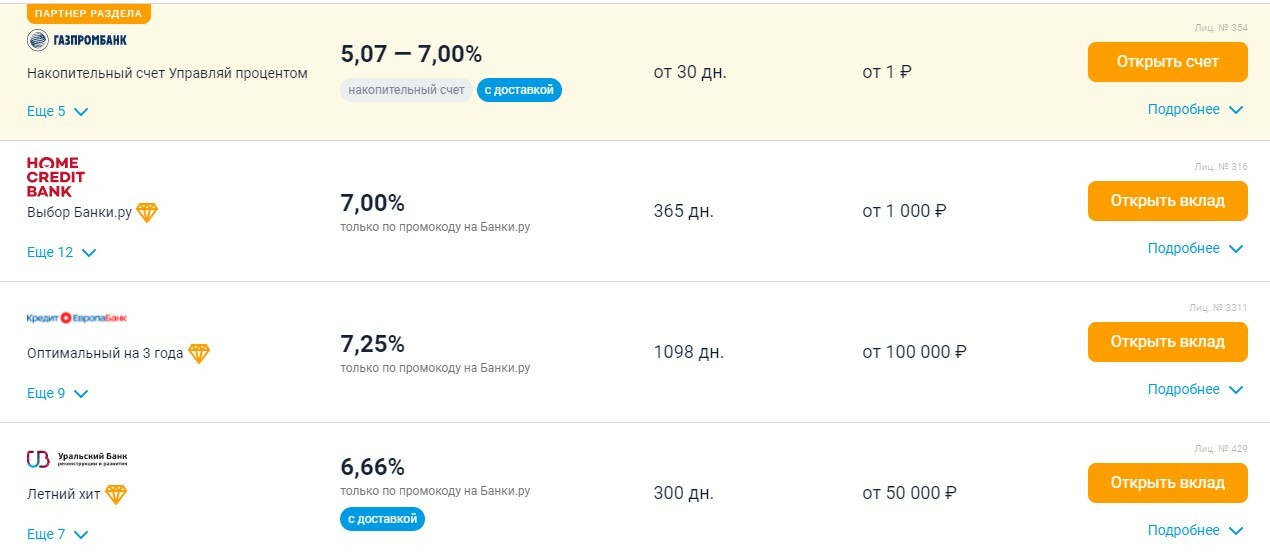

На Banki.ru можно найти депозиты со ставкой больше инфляции, но их мало

Чтобы хотя бы сохранить деньги и немного заработать, почитайте про инвестиции в депозиты на нашем сайте. И грамотно выбирайте сам вклад:

- Без возможности досрочного снятия. Банки готовы предлагать больший процент тем, кто не будет снимать средства со вклада, пока он действует.

- На долгий срок. Обычно чем больше срок действия депозита, тем больший процент готов отдать банк. Самые выгодные предложения — те, в которых нужно отдать деньги на 1 000 дней и более.

- С капитализацией процентов. Капитализация — это когда начисленные проценты учитываются в общей сумме вклада, и следующее начисление делают уже на нее.

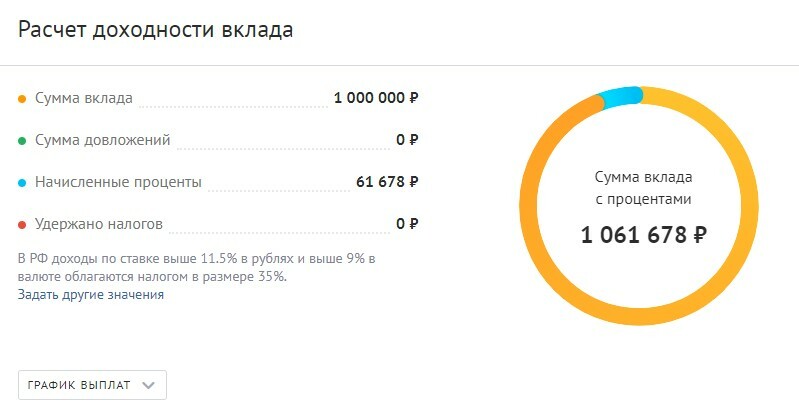

Например, вы открыли депозит на 1 млн ₽ под 6 % годовых. Значит, каждый месяц вам будут начислять 0,5%. Без капитализации это 5 000 ₽ ежемесячно, за год чистая прибыль составит 60 000 ₽. С капитализацией — 61 678 ₽.

Риски минимальны. Банк не вернет деньги, только если обанкротится. Но даже в этом случае государство выплатит компенсацию размером до 1,4 млн ₽. А если положите на депозит больше, остальное не вернут.

Облигации

Это долговые ценные бумаги. Покупая их, вы как бы даете деньги в долг тому, кто их выпустил, а он возвращает чуть больше, чем взял. Выпускать облигации могут и частные компании, и государство: частные называются корпоративными, государственные — ОФЗ (облигациями федерального займа). Ставки по облигациям выше, чем по депозитам, но и срок вложений обычно больше: 1-5 лет.

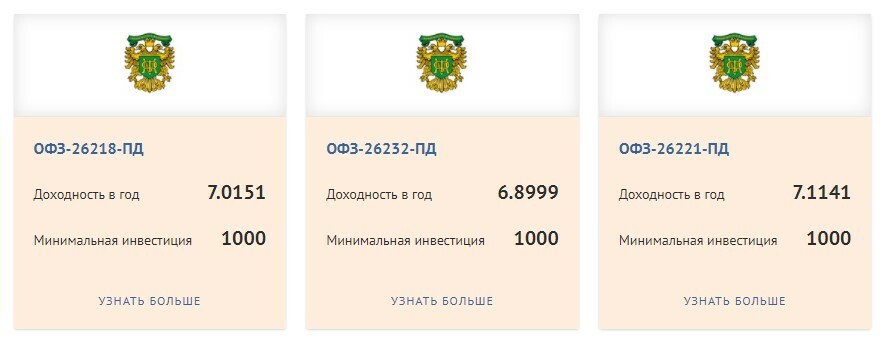

Доходность по облигациям устанавливают те, кто их выпускает. У государственных ценных бумаг она не превышает 6-7% и фактически находится на уровне реальной инфляции.

Примеры выпусков облигаций федерального займа: максимальная ставка — 7,0151%

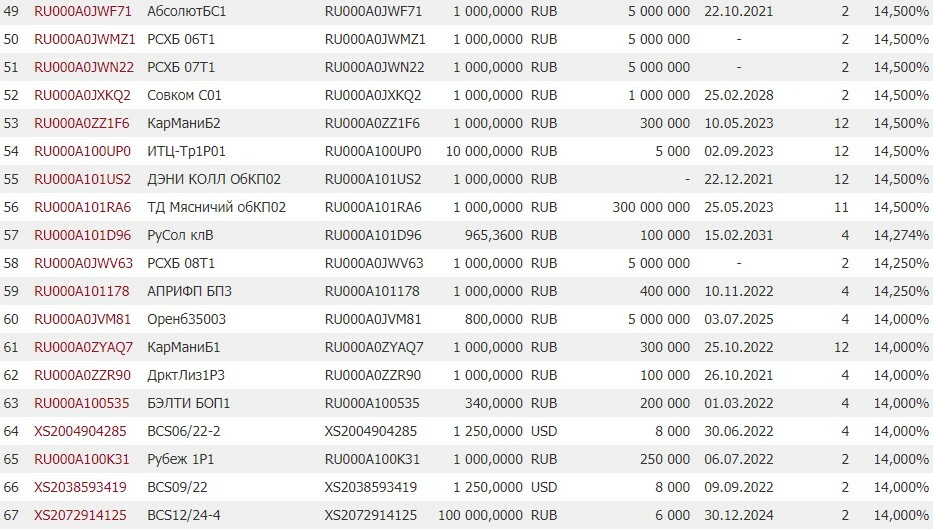

По корпоративным предлагают более высокий процент — 5-15%. Есть и те, кто берет деньги в долг под 16-24% годовых, но часто подобные облигации оказываются дефолтными, то есть организации не могут погасить их. Инвесторы остаются ни с чем.

Доходность большинства облигаций на Московской бирже — не больше 15%

Риски средние. Если покупаете ОФЗ, деньги не вернут только в случае дефолта, как в 1998 году. Если покупаете облигации компаний, всегда рискуете — организация может не справиться с долговой нагрузкой и объявить о неспособности платить.

Чтобы минимизировать риски, стоит выбирать надежные облигации:

- с доходом не более 15% годовых, как рекомендует Мосбиржа;

- от компаний, которые уже не один раз выпускали облигации и расплачивались по ним;

- от компаний, показывающих стабильные финансовые результаты.

Рассмотрите облигации так называемого первого эшелона: компаний, признанных Мосбиржей самыми надежными. Это ценные бумаги, выпущенные «Сбербанком», «Лукойлом», «Газпромом», «Магнитом».

ПИФы и ETF

Еще один вариант, куда инвестировать деньги для пассивного дохода — вложить их в ПИФы или ETF. Это фонды, которые привлекают средства и вкладывают их в какие-то активы: акции, облигации, недвижимость. Инвесторы получают «частички» этих фондов:

- пай в ПИФах — купить его можно только у управляющей компании, а потом — погасить там же или продать другому инвестору;

- акции в ETF — их покупают и продают на биржах, как обычные ценные бумаги.

В зависимости от того, как меняется стоимость активов фонда, меняется и стоимость пая или акции. То есть вкладываете деньги один раз, а потом просто проверяете, как идут дела. Когда надо, погашаете пай или продаете акции и получаете чистую прибыль, если цена выросла с момента покупки.

Доходность зависит от того, в какие активы вкладывается фонд. У ETF она может достигать 10-20% в год. Доходность ПИФов обычно выше, но они берут комиссию за управление деньгами. Обычно она составляет до 2% от капитала. В ETF комиссия управляющей компании уже включена в стоимость акции. Мы уже разбирали, реально ли заработать на ПИФах: почитайте статью, чтобы понять примерную доходность.

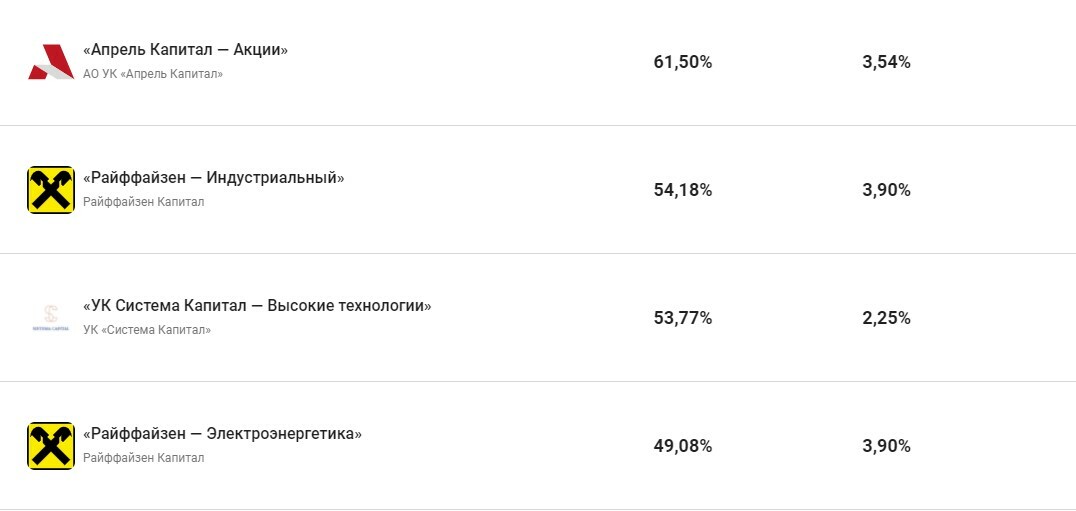

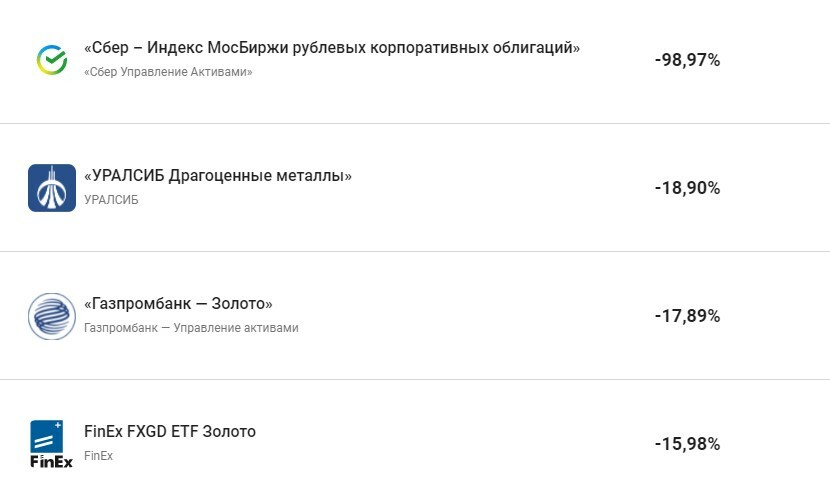

Доходность некоторых фондов может достигать 60% годовых

Риски средние. С одной стороны вы минимизируете их, потому что покупая «частичку» фонда, инвестируете одновременно во все активы в нем. С другой стороны вы никак не можете повлиять на выбор активов, и они могут серьезно дешеветь.

Посмотрите, как может снижаться стоимость паев или акций фондов

Чтобы минимизировать риски, можно вложить средства одновременно в несколько ПИФов и ETF. Желательно в те, которые вкладывают в разные активы: один — в акции, другой — в облигации, третий — в драгоценные металлы. Информацию о том, куда именно инвестирует фонд, можно найти на его официальном сайте.

ОМС

ОМС — обезличенные металлические счета: по сути депозиты, на которых лежат граммы драгоценного металла, привязанные к его курсу. Это работает так:

- открываете счет и привязываете его к конкретному драгоценному металлу: серебру, золоту или платине;

- кладете на него деньги за 10 грамм металла — например, 45 000 ₽ за 10 грамм золота;

- сумма на вашем счету меняется в зависимости от того, сколько стоит металл: она всегда привязана к его курсу.

То есть если золото дорожает, денег на счету становится больше. Если через 3 года стоимость грамма вырастет до 5 000 ₽, на ОМС будет уже 50 000 ₽.

Инвестировать в ОМС для пассивного дохода можно, не выходя из дома: банки позволяют открывать его дистанционно в приложении. Купили драгоценный металл — и забыли о нем на 5-10 лет, а когда нужны деньги, продали.

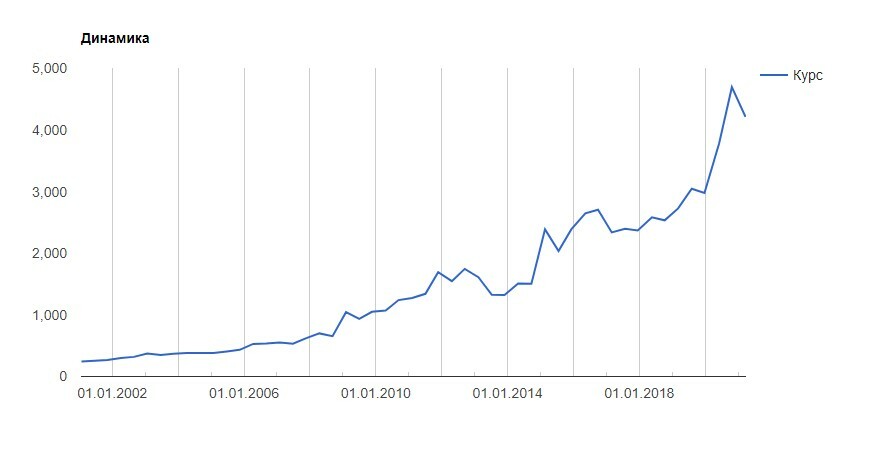

Доходность зависит от цен на драгоценные металлы. Они могут и повышаться, и понижаться, но в долгосрочной перспективе обычно растут. Именно поэтому рекомендуют вкладывать в ОМС как минимум на 5 лет, а лучше — на 10-15 лет.

Посмотрите, как выросла цена на золото за почти 20 лет

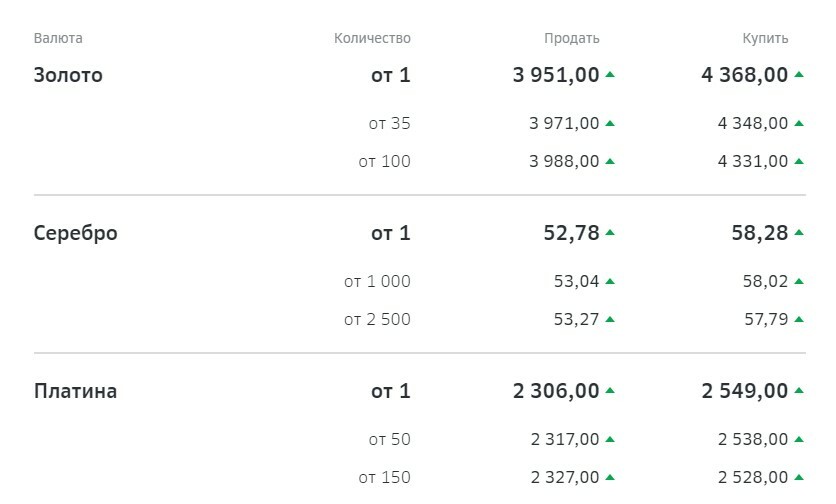

Если вкладывать деньги на пару месяцев, ОМС — не лучший вариант. Даже если драгоценные металлы подорожают, прибыль «съест» разница в стоимости покупки и продажи. Банки скупают (погашают ОМС) дешевле реального курса, а продают граммы дороже.

Разница между покупкой и продажей в «Сбербанке»: чтобы при продаже хотя бы вернуть все вложенные средства, золото должно подорожать как минимум на 10%

Риски средние, потому что цена на драгоценные металлы может и снижаться, и расти. Предугадать, куда пойдет курс, невозможно. А то, что стоимость росла предыдущие 5-6 лет, не гарантирует роста в дальнейшем. Может получиться так, что после того, как вы купите палладий или серебро, они начнут дешеветь.

Те, кто открыли ОМС в серебре в августе 2020 года, в течение года потеряли 10% капитала. А если бы продали металл в январе 2021 года, получили бы минимальную прибыль

Акции

Акции — ценные бумаги, как «части» компаний. Их стоимость меняется в зависимости от положения дел внутри компании, политической обстановки, спроса и предложения.

Не обязательно активно торговать: покупать акцию, ждать небольшого плюса и продавать через 2-3 дня. Можно инвестировать на долгосрочный период для пассивного дохода: купить ценные бумаги нескольких компаний и «забыть» о них как минимум на пару лет, просто иногда проверяя, как изменилась стоимость. И постоянно получая дивиденды: по ссылке узнаете, какие российские компании платят их и какую доходность предлагают.

Доходность может быть любой. Некоторые акции с момента выхода на биржу набирают до +200% к стоимости, другие дешевеют чуть ли не вполовину. Угадать движение цен сложно: иногда с этим не справляются даже команды аналитиков.

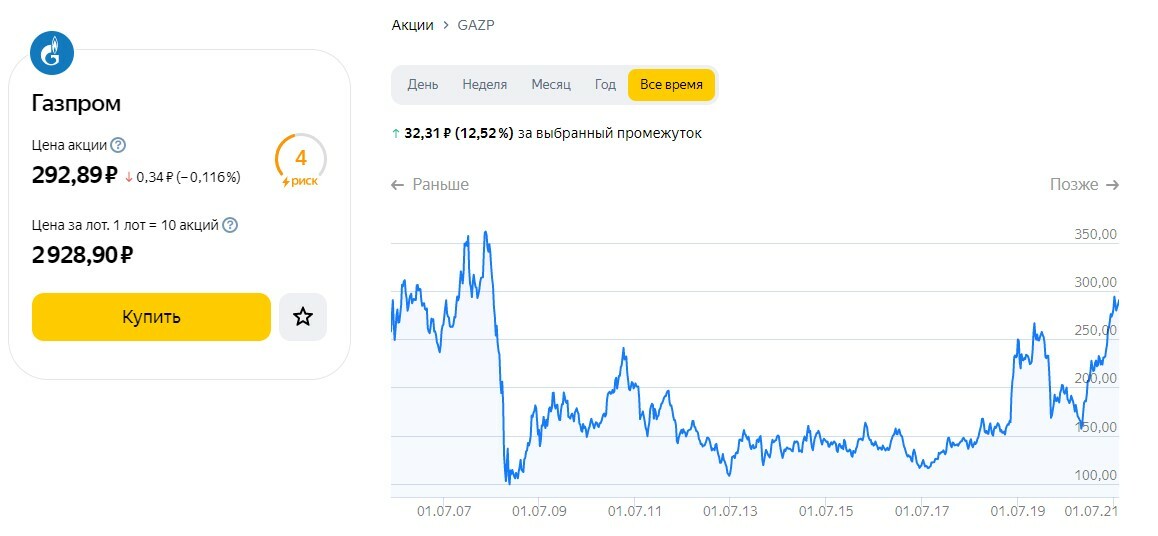

Посмотрите, как сильно может меняться стоимость акций, на примере «Газпрома» — она до сих пор не вернулась к пиковым значениям 2007 года

Риски высокие. Так как стоимость акций постоянно меняется, нужно удачно подобрать момент «входа» — покупки ценных бумаг. А для этого придется изучить деятельность компании, ее финансовые отчеты, политическую обстановку, и только потом принимать решение о сделке.

Чтобы снизить риски, нужно вкладывать средства не в одну ценную бумагу, а собрать целый портфель. Желательно из акций компаний, работающих в разных секторах экономики: тогда даже если одна сильно подешевеет, другие могут подорожать, и вы все равно останетесь в плюсе.

Есть простой способ собрать портфель — повторить индекс: например, Dow Jones, PTC, Индекс Мосбиржи. Это как готовый портфель из акций, объединенных по какому-то признаку. В долгосрочной перспективе их стоимость обычно растет, но при небольшом стартовом капитале собрать бумаги по индексу сложно: на Dow Jones придется потратить более 35 000 $, на Индекс Мосбиржи — 3 800 $.

Так выглядит изменение стоимости Индекса Мосбиржи за последние 5 лет

Займы под залог

Инвестиции в займы под залог — это когда вы даете кому-то деньги в долг под проценты. Заемщик гарантирует свои обязательства залогом: если у него не получается вернуть средства, вы продаете его имущество.

Кажется, что инвестировать для пассивного дохода в займы под залог не получится, потому что придется постоянно искать новых заемщиков, заключать с ними договоры, следить за выплатами. На самом деле нет: можно обратиться в наш «Фонд Бридж». Мы сами занимаемся подбором и оформлением сделок: вы просто инвестируете и получаете прибыль.

Доходность в нашем фонде — 11-22% годовых чистой прибыли. Мы выдаем займы под проценты до 30-40% и берем часть чистой прибыли себе за то, что делаем все сами.

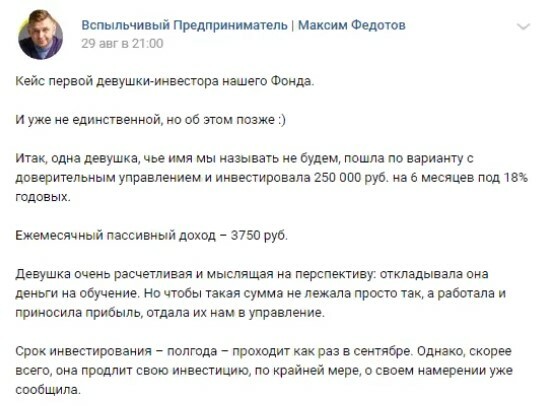

Один из кейсов нашего фонда — все они опубликованы в открытом доступе. Также можно получить финансовую отчетность фонда, если написать нам в Telegram

Риски минимальны, потому что мы все предусмотрели. Оформляем документы у нотариуса, что позволяет нам в случае невозврата долга быстро начать исполнительное производство и продать предмет залога. Занимаемся этим процессом сами, не привлекая вас.

Предусмотрены и другие риски:

- Стоимость залога всегда больше суммы займа как минимум на 50%. Это позволяет в случае продажи потратить средства на переоформление, продать со скидкой и все равно получить обратно всю сумму долга и проценты по нему.

- Все предметы залога застрахованы. Если автомобиль попадет в ДТП или квартира пострадает от взрыва газа в соседнем подъезде, страховая вернет деньги инвестору.

Единственное, чем вы рискуете — время: иногда судебные разбирательства с теми, кто не возвращает деньги, могут длиться 2-3 месяца. Но такое происходит редко: за все время работы фонда у нас было всего две дефолтных сделки.

Доверительное управление

Это когда вы отдаете капитал профессионалам, а они работают с ним: сами покупают и продают активы, выбирают конкретные инструменты. Делают все, чтобы заработать как можно больше. Взамен вы делитесь с ними частью капитала — обычно около 1-2% в год, как в ПИФах.

Доходность зависит от того, какую управляющую компанию выбрали и как она распоряжается деньгами. Обычно у одного управляющего есть несколько инвестиционных стратегий с разным риском, и вы можете выбрать ту, которая вам подходит.

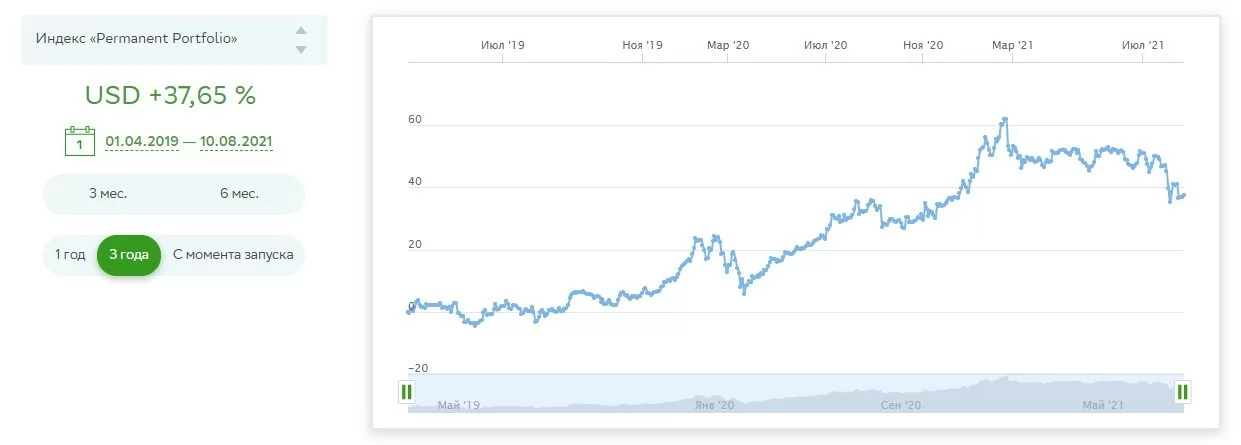

Это — график роста стоимости активов в стратегии с защитой капитала от «Сбербанка»

Риски минимальны, потому что деньгами распоряжаются квалифицированные управляющие. А если выбрать стратегию с защитой капитала, вы гарантированно сохраните большую его часть: в «Сбербанке» — 90% и более.

ИЖС

ИЖС —инвестиционное страхование жизни сроком на 3-5 лет. Это особая программа, по которой вы страхуете свою жизнь и вносите деньги либо единоразовым платежом, либо небольшими частями весь срок действия договора. Страховая компания при этом инвестирует ваши средства по одной из стратегий.

Когда срок действия договора кончается, вы получаете обратно 100% вложенных средств. А еще — все, что управляющая компания заработала на инвестициях.

Доходность зависит от выбранной программы. Вы сами определяете, по какой стратегии будут распоряжаться деньгами: по консервативной или рискованной. Есть программы, по которым можно гарантированно получить 5-11% годовых. А есть те, которые могут принести 40-50% чистой прибыли.

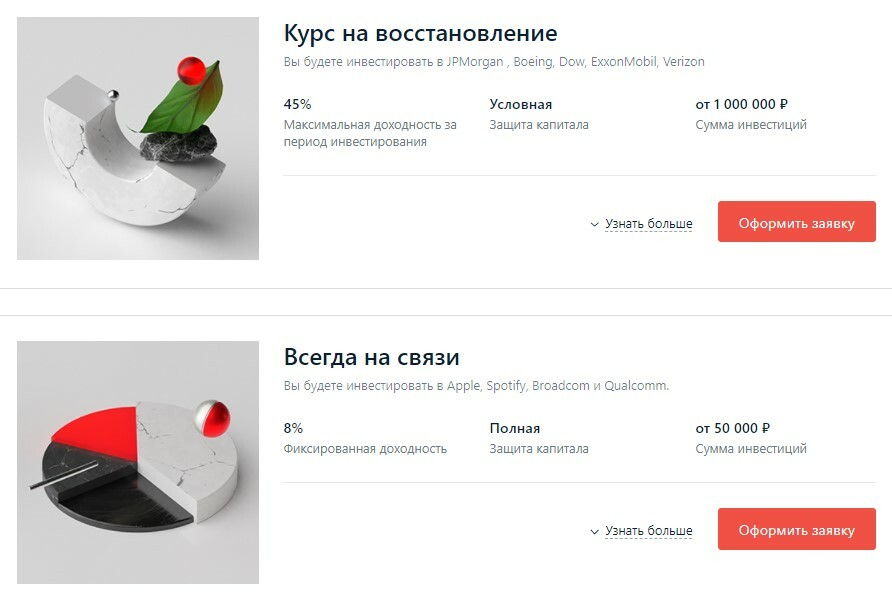

Например, «Альфа Банк» предлагает доходность до 45% годовых

Риски минимальны. В любой ИЖС есть программа сохранения первоначального капитала — вложенные средства вернутся в любом случае.

Если произойдет несчастный случай, наследники получат так называемую выкупную сумму. Обычно она составляет 85-90% от вложенных вами денег.

Инвест-отели

Еще один вариант, куда инвестировать деньги для пассивного дохода — купить недвижимость. Но не обычную квартиру, а инвест-отель. Это сервисная недвижимость: дом с номерами, в котором есть весь гостиничный сервис. Номера — как обычные квартиры: студии, однокомнатные, двухкомнатные и трехкомнатные.

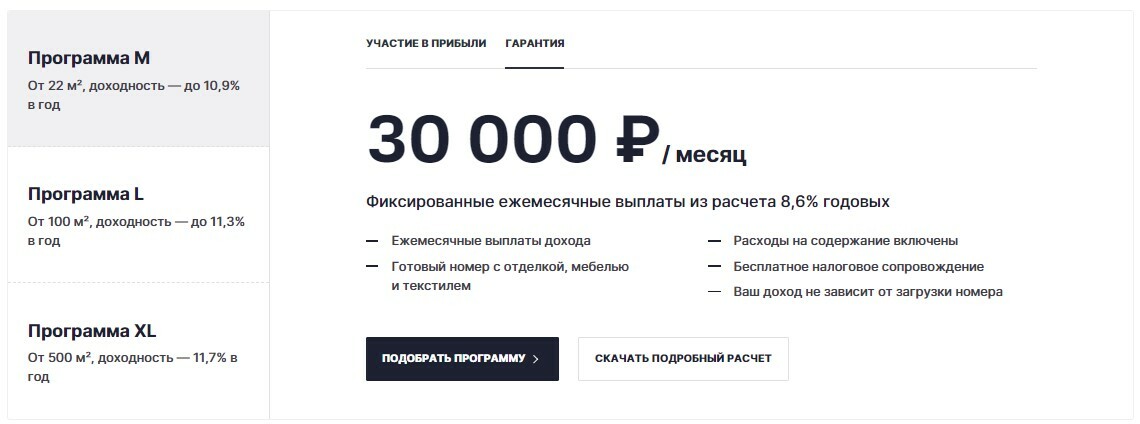

Вы покупаете номер и отдаете его в управление отельному оператору. Он сам ищет жильцов, заключает с ними договора, следит за оплатой. И просто перечисляет вам деньги: фиксированную сумму или часть прибыли.

Доходность зависит от того, какой номер приобрели, где расположен инвест-отель, какую программу выбрали у отельного оператора. Обычно она составляет 10-12% годовых.

У инвест-отеля «Про.Молодость» есть гарантированная программа доходности — по ней вы будете получать 30 000 ₽ ежемесячно вне зависимости от загрузки номера

Риски минимальны, потому что отельный управляющий сам ищет арендаторов. Ему выгодно заселить как можно больше номеров — так он заработает больше. А если подключиться к программе гарантированной доходности, вы в любом случае получите фиксированную прибыль.

Подведем итоги: куда инвестировать деньги для пассивного дохода

- Банковские депозиты. Их доходность редко превышает реальную инфляцию и составляет 6-7% годовых. Зато все вклады застрахованы государством: в случае банкротства банка можно получить обратно до 1,4 млн ₽.

- Облигации. Даете деньги в долг, потом их возвращают с процентами. Доходность — до 15%: покупать ценные бумаги с большей прибылью уже рискованно.

- ПИФы и ETF. Риски средние: невозможно предугадать, куда пойдет цена активов. Есть фонды, показывающие доходность до 60%, а есть те, которые оставили инвесторов в убытке на 10-90% за год.

- ОМС. Открываете счет и покупаете драгоценный металл. Предсказать движение курса невозможно, а небольшую прибыль могут «съесть» комиссии банка.

- Акции. Собираете портфель по одному из индексов и смотрите, как дорожают активы. При этом цена на некоторые из них может колебаться до ±90%.

- Займы под залог. Обращаетесь в фонд и он занимается инвестированием: предлагает сделки и обслуживает их. Доходность — до 22% годовых.

- Доверительное управление. Отдаете капитал квалифицированному управляющему. Он распоряжается деньгами и может заработать 30-40% годовых. А может потерять часть денег.

- ИЖС. Страхуете жизнь на 3-5 лет и вкладываете деньги. Когда срок договора кончается, получаете обратно 100% от вложений и все, что заработал управляющий.

- Инвест-отели. Покупаете номер и передаете его в управление отельному оператору: за процент от прибыли или по гарантированной программе с доходностью 30 000 ₽ ежемесячно.

Выбор инструмента для пассивного инвестирования во многом зависит от стартового капитала. Есть активы, для покупки которых достаточно минимальных вложений: от 1 000 ₽ в акции, ПИФЫ и ETF, облигации, депозиты и ОМС, от 50 000 ₽ — в ИЖС. На доверительное управление и инвест-отели придется потратить больше: от 500 000 ₽ и 3-4 млн ₽ соответственно.

Оптимальное решение — займы под залог. Риски в них минимальны, доходность стабильная, а вложить нужно от 100 000 ₽. Обратитесь к нам — расскажем подробнее, как работает инструмент, и предоставим отчетность фонда.