9 идей, куда вложить деньги для пассивного дохода - БРИДЖ

Полностью пассивных инвестиций не бывает — вам все равно придется уделять им время. Но есть способы получения прибыли, требующие минимум внимания.

Предлагаем 9 идей, куда вложить деньги для пассивного дохода. Все их объединяет одно: вы просто выбираете инструмент, а потом получаете прибыль.

Автор: Дарья Сопина

Банковские вклады

Самый очевидный и доступный вариант пассивных инвестиций. Вы вкладываете деньги на депозит под определенный процент, а потом получаете их назад. Срок вклада обычно не превышает 5 лет. Чем он больше, тем больше процентов вы получите.

Минус банковских вкладов в небольшом проценте. Он планомерно снижается последние несколько лет. И не превышает реальный процент инфляции: фактически с помощью этого инструмента вы просто теряете деньги медленнее, а не приумножаете их. На большую доходность рассчитывать не стоит.

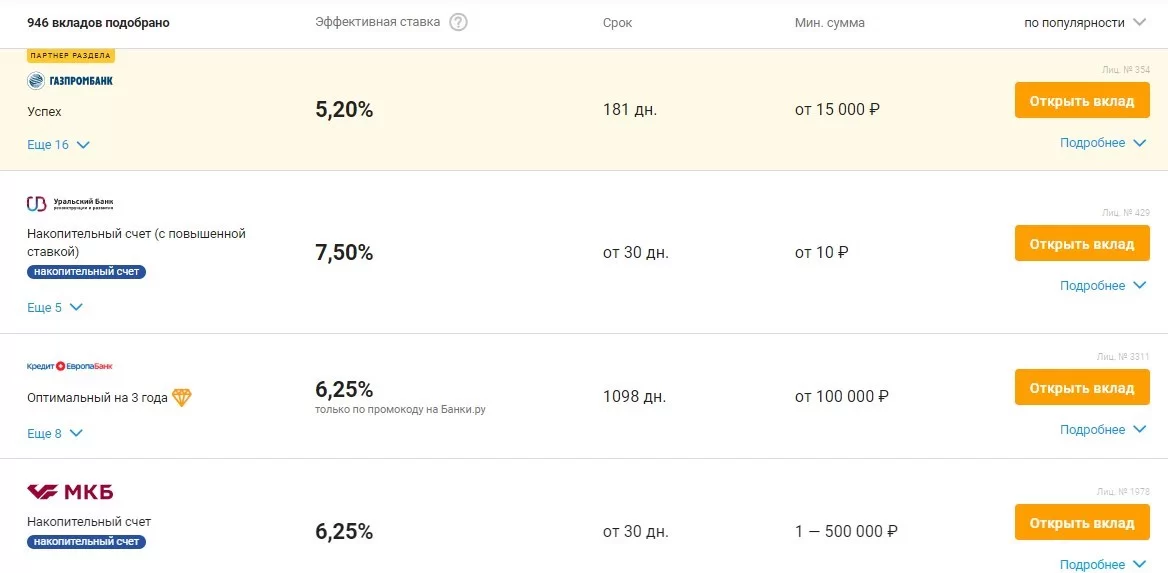

Посмотрите: максимальная ставка по вкладам — 7,50%, а официальный уровень инфляции в 2019 году составил 3%

Зато у этого инструмента есть плюс — он приносит гарантированный доход. Вклады до 1,4 млн ₽ застрахованы государством. И если с банком что-то случится, вам все равно вернут деньги.

Страховка работает так: вам возвращают все деньги и проценты по вкладу, если сумма не превышает 1,4 млн ₽. Если вы вложили, например, 1,35 млн ₽ и получили бы 100 000 ₽ процентами, вам все равно вернут только 1,4 млн ₽. Зато это ограничение работает для средств только в одном банке: вы можете открыть вклады до 1,4 млн ₽ хоть в десяти, хоть в двадцати банках. И не переживать о возможных форс-мажорах — в случае проблем государство вернет все деньги.

НАПИСАТЬ МЕНЕДЖЕРУ И НАЧАТЬ ИНВЕСТИРОВАТЬ

Акции

Акции — ценные бумаги, закрепляющие доли владения компанией и право акционера получать часть прибыли в виде дивидендов. Покупая ее, вы по сути приобретаете часть самой компании.

Есть две стратегии пассивного инвестирования в акции:

- покупаете акции, ждете роста цены на них, а потом продаете по возросшей стоимости;

- покупаете акции с дивидендами и получаете постоянные выплаты, а потом тоже можете продать их, если понадобятся деньги.

Доходность по дивидендам иногда не превышает прибыль от банковских вкладов. Но можно найти и ценные бумаги с доходностью 8–10%. А если купить акции перспективной компании, они вполне могут вырасти в цене на 20–30% за год.

ПОЛУЧИТЬ АКТУАЛЬНЫЕ ИНВЕСТИЦИОННЫЕ ЛОТЫ

Посмотрите на график цен акций «Яндекса» — они растут в среднем на 44% в год

Еще в акциях есть стратегия «шорт». Она требует больше внимания, чем просто покупка ценных бумаг. Суть в том, что вы перед ожидаемым падением цены «занимаете» акции у брокера и продаете их, а когда они дешевеют, выкупаете обратно и закрываете долг. Разница между ценой продажи и покупки — чистая прибыль. Такой подход требует постоянного наблюдения за финансовыми рынками. А еще чтобы предугадать падение, нужно разбираться в аналитике.

Облигации

Облигации — это когда вы даете в долг какой-то компании, а через время вам выплачивают сумму долга с процентами. Доходность по ним зависит только от того, сколько денег компания будет готова выплатить сверху. Вообще облигации бывают двух типов:

- Купонные. Это когда компания ежегодно платит определенный процент от стоимости облигации — например, 10%, а в конце срока действия бумаги выкупает ее за полную номинальную стоимость.

- Бескупонные. Это когда вы покупаете облигацию дешевле номинала, а компания потом отдает полную ее стоимость. Например, отдаете за облигацию номиналом 1 000 ₽ всего 800 ₽.

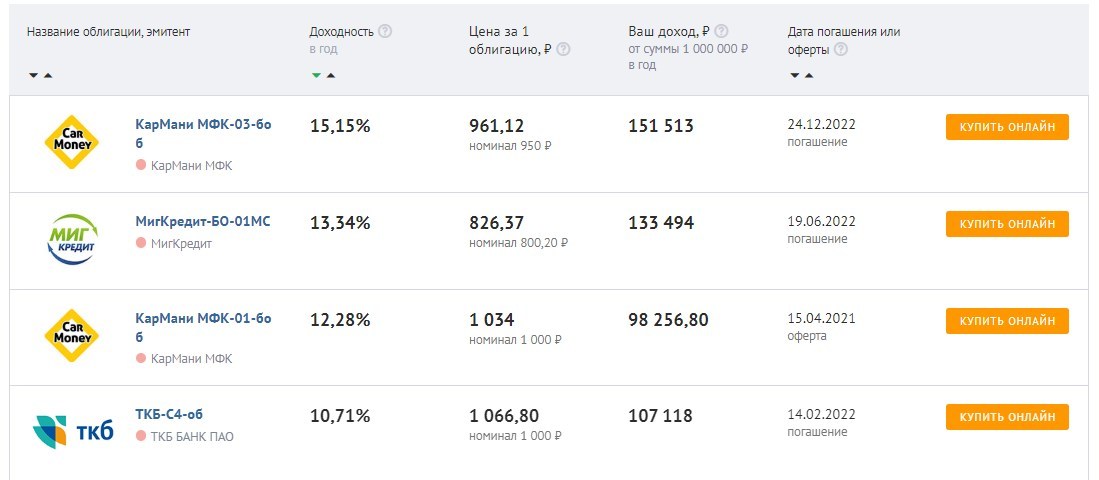

Купонные облигации обычно выгоднее. Можно найти ценные бумаги с доходом и 1–2%, и 30–40% годовых. Средний показатель — 10–15%: Московская биржа призывает доверять акциям с доходностью до 15%. Более высокая прибыль повышает риск того, что компания не выплатит деньги.

Посмотрите на список облигаций на Banki.ru: максимальная приемлемая доходность — 15%

Есть еще ценные бумаги с минимальным риском — ОФЗ, или облигации федерального займа. В этом случае вы даете деньги в долг государству. Оно не выплатит их только в случае дефолта: отказа платить по счетам и последующего обесценивания валюты, как было в 1998 году.

ПОЛУЧИТЬ КВАРТАЛЬНЫЙ ОТЧЕТ ФОНДА

ETF

ETF — это биржевые инвестиционные фонды, или портфель из разных ценных бумаг, созданный банком или компанией. Чаще всего его собирают на основе индексов. И частички таких портфелей выпускают на биржу в виде акций. Фактически покупая всего одну акцию ETF, вы вкладываете сразу в несколько компаний.

ETF зависят от рынка и в кризис падают вместе с ним, но зато позволяют сохранить деньги и защититься от банкротства конкретной компании. Даже если с ней что-то случится, ситуацию спасут другие ценные бумаги в портфеле.

Ищите ETF на Московской бирже — там представлены фонды от банков и частных компаний. Никакой гарантированной доходности нет, но в целом стоимость таких ценных бумаг растет.

Посмотрите на состав ETF от «Сбербанка»: в него включены акции, все время растущие в цене

REIT

Это почти как ETF, но в случае с REIT вы покупаете акцию фонда недвижимости. А он уже сам зарабатывает на ней: строит, покупает, продает, сдает и так далее. Вы просто получаете прибыль — дивиденды.

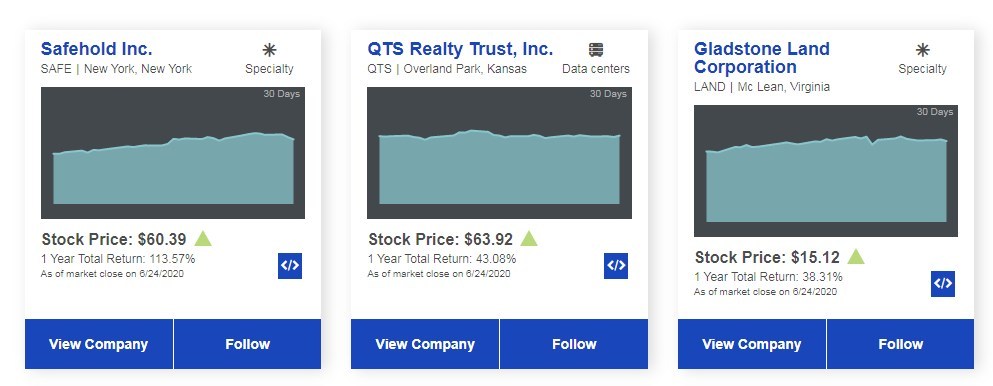

Средний рост цены самой акции составляет всего 4% и иногда достигает 6–10% годовых. Это ненамного больше, чем в тех же банковских вкладах. Но не забывайте, что главная ценность REIT — это дивиденды.

Посмотрите на доходность некоторых REIT по данным Национальной ассоциации риелторов США

Да, купить REIT можно только на фондовом рынке США, через российских или американских брокеров. Из этого вытекает один нюанс: согласно местным законам, компании должны направлять на дивиденды не менее 90% чистой прибыли. Значит, они не могут снижать выплаты. С другой стороны это может сыграть злую шутку в кризис: если компании понадобятся деньги, она не сможет повременить с выплатой дивидендов и при неблагополучном стечении обстоятельств просто обанкротится.

Драгоценные металлы

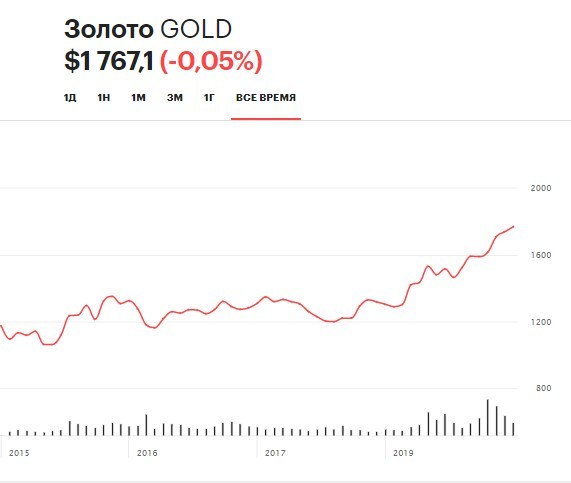

Они всегда ценятся высоко, даже в период кризиса. Стоимость золота, платины, серебра постоянно растет, поэтому это хороший способ вложить деньги для пассивного дохода. Стратегия проста: покупаете, ждете роста цены, потом продаете.

Посмотрите на график роста цен на золото за последние 5 лет

Пассивные инвестиции в драгоценные металлы возможны двумя способами:

Покупаете слитки или монеты. В этом случае придется подумать о хранении — арендовать банковскую ячейку или установить дома сейф. Зато налог 18% НДС уже заложен в стоимость, ничего платить не нужно.

Открываете ОМС. ОМС — обезличенный металлический счет Это как обычный расчетный счет, только он привязан к биржевым курсам драгметаллов. Вы кладете на него деньги, например, за 50 грамм золота. И количество денег потом меняется в зависимости от цены на драгоценный металл — они всегда будут эквивалентны тем же 50 граммам. Такие вклады не застрахованы государством, как обычные депозиты, поэтому будьте внимательны при выборе банка.

Доверительное управление

Это тоже пассивные инвестиции: когда вы собрали капитал, но не хотите сами заниматься его преумножением и доверяете его трейдеру или инвестиционному фонду. Они совершают сделки, а вы получаете прибыль и делитесь ей с управляющим. Прибыль зависит только от мастерства трейдера: она может составлять как и 1–2% в год, так и 50%. А еще деньги можно потерять.

Схема простая, но не очень надежная, потому что все риски на вас:

- прибылью вы делитесь с управляющим;

- в случае фиаско деньги теряете только вы.

То есть управляющая компания или трейдер фактически не ответственны за слив денег, потому что даже если они откроют неправильные сделки, капитал потеряете вы. С другой стороны им выгодно торговать в плюс, чтобы зарабатывать.

Если решите приумножать капитал таким способом, снизьте риски. Найдите несколько фондов или трейдеров, почитайте отзывы о них. Попросите у них брокерский отчет по предыдущим сделкам и создайте специальный счет для управляющего, с которого он не сможет вывести деньги. Плюс по возможности следите за ситуацией: какие сделки открывает трейдер, растет ли капитал, нет ли заведомо провальных операций.

Да, это не полный пассив, потому что вам придется мониторить ситуацию. Но самому делать ничего не придется, а на то, чтобы посмотреть последние операции, можно тратить всего 5–10 минут в день.

Инвест-отели

Инвест-отели — это как жилые дома, только приближенные к гостиницам. Каждая квартира в них — это номер. И их сдают туристам, командировочным и так далее.

Пассивные инвестиции в инвест-отели выглядят так: покупаете номер и отдаете управление им отельному оператору. Он сам рекламирует отель, принимает постояльцев, обеспечивает сервис и так далее. Вы просто получаете чистую прибыль и делитесь ей с оператором.

Доходность в таких инвестициях напрямую зависит от заполняемости номера. Чем чаще его арендуют, тем больше ваша прибыль. В крупных городах показатель доходности находится на уровне 10–15%. Например, инвест-отель «Про.Молодость» в Санкт-Петербурге предлагает доходность до 13% годовых. При этом в инвест-отелях есть существенный риск — низкая ликвидность. Купить номер легко, а продать его потом сложно.

Займы под залог недвижимости

Это тоже пассивные инвестиции: выдаете займ, оформляете документы, а через время получаете назад деньги и проценты. В этой схеме рисков практически нет, если соблюдать простые правила:

- давайте в долг сумму не более 50% от стоимости залога, чтобы в случае быстрой продажи со скидкой все равно вернуть себе деньги;

- оформляйте залог на себя;

- страхуйте недвижимость, чтобы получить деньги, даже если она сгорит или случится что-то еще.

Доходность такого инструмента зависит от того, сколько вы хотите получать и под какой процент люди будут готовы брать у вас деньги в долг.

Повторим: куда вложить деньги для пассивного дохода

- Банковские вклады приносят мало, зато дают гарантии возврата средств.

- Акции могут приносить до 30–40% годовых, если выбрать перспективную компанию.

- Облигации позволяют получать до 15% годовых, а вложения в ОФЗ несут в себе меньше всего рисков.

- ETF зависят от рынка и позволяют минимизировать риски за счет вложений сразу в несколько компаний.

- REIT приносит 10%, 20% или больше в виде дивидендов, но в случае кризиса сама компания может обанкротиться.

- Драгоценные металлы все время растут в цене, вкладывать в них выгодно на долгий срок.

- Доверительное управление рискованно, потому что трейдер не несет ответственности за слив денег, а прибыль зависит только от него.

- Инвест-отели позволяют получать 10–15% в год, но все зависит от заполняемости номера.

- Займы под залог недвижимости — пассивные инвестиции с минимальным риском, потому что даже в случае невозврата денег вы продадите залог и получите всю сумму с процентами.

Есть и другие инструменты для получения пассивного дохода, но в них много рисков. Например, ПАММ-счета рано или поздно уходят в ноль. Именно поэтому они запрещены во многих странах мира, в том числе у нас. 99% ICO уже провалились и не дали никакой прибыли инвесторам, а венчурные инвестиции в десятки стартапов требуют серьезного изучения рынка.

Если хотите пассивных инвестиций с минимальными рисками, обращайтесь в «Бридж Кредит». Мы предлагаем вложить в займы под залог недвижимости. Подбираем сделки так, чтобы сумма займа не превышала 50% стоимости жилья. Оформляем залог на вас и обязательно страхуем его. Доходность — 13–24% годовых.